3Q16移动设备—智能手机、功能手机和平板电脑出货量 (IDC)

这是根据IDC最新 (3Q16) 的移动终端——智能手机、功能手机和平板电脑——出货量数据而做的简洁报告。数字背后的故事和原因也许无法在这里详尽解说,留待后续再一一探讨。

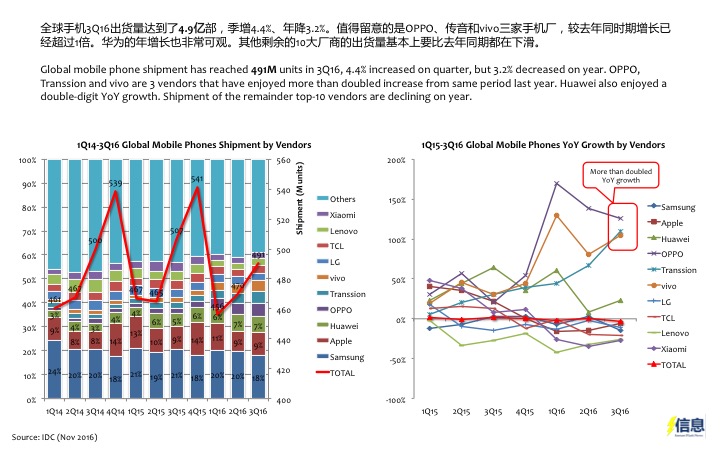

- 全球手机3Q16出货量达到了4.9亿部,季增4.4%、年降3.2%。值得留意的是OPPO、传音和vivo三家手机厂,较去年同时期增长已经超过1倍。华为的年增长也非常可观。其他剩余的10大厂商的出货量基本上要比去年同期都在下滑。

- 全球智能手机3Q16出货量达到了3.6亿台,季增5%,年增仅仅1%。三星出货量虽然要比去年同期下滑了9%。但依然以21%的市场份额引领智能手机市场。老二的苹果年增长要比上个季度的-15%提升了到了-5%,但依然是负增长。OPPO、vivo和华为是唯一在10大厂商里年增长超过双位数的手机厂。

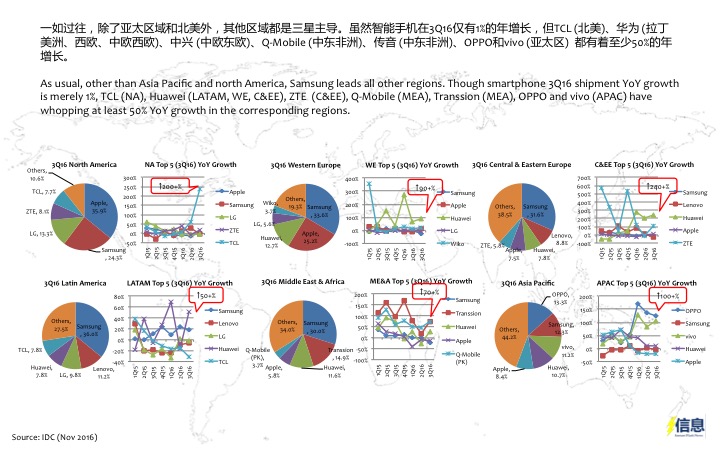

- 亚太区域在3Q16依然是占了全球智能手机出货量的最大份额,而年增长也是表现最佳的一个,达到了6%。相反的,中欧东欧、中东非洲和西欧都出现了负增长。

- 一如过往,除了亚太区域和北美外,其他区域都是三星主导。虽然智能手机在3Q16仅有1%的年增长,但TCL (北美)、华为 (拉丁美洲、西欧、中欧西欧)、中兴 (中欧东欧)、Q-Mobile (中东非洲)、传音 (中东非洲)、OPPO和vivo (亚太区) 都有着至少50%的年增长。

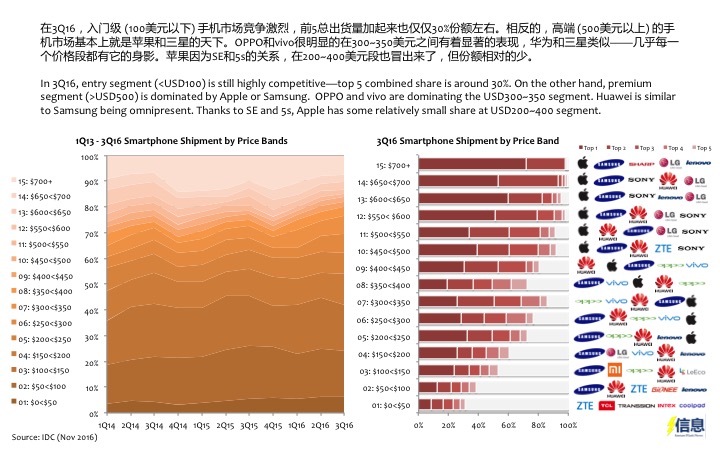

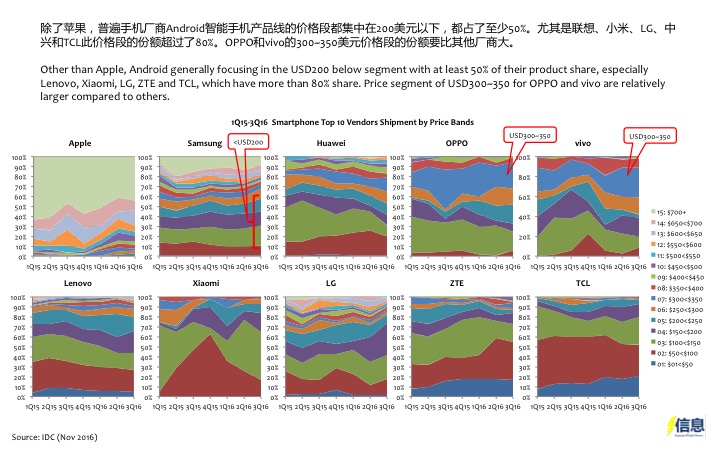

- 在3Q16,入门级 (100美元以下) 手机市场竞争激烈,前5总出货量加起来也仅仅30%份额左右。相反的,高端 (500美元以上) 的手机市场基本上就是苹果和三星的天下。OPPO和vivo很明显的在300~350美元之间有着显著的表现,华为和三星类似——几乎每一个价格段都有它的身影。苹果因为SE和5s的关系,在200~400美元段也冒出来了,但份额相对的少。

- 除了苹果,普遍手机厂商Android智能手机产品线的价格段都集中在200美元以下,都占了至少50%。尤其是联想、小米、LG、中兴和TCL此价格段的份额超过了80%。OPPO和vivo的300~350美元价格段的份额要比其他厂商大。

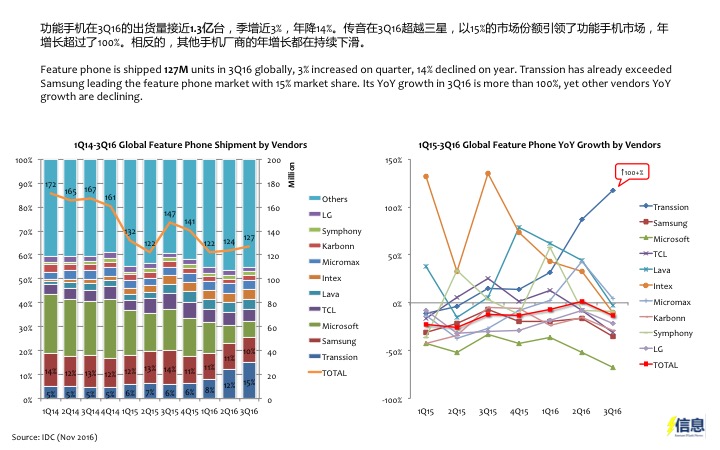

- 功能手机在3Q16的出货量接近1.3亿台,季增近3%,年降14%。传音在3Q16超越三星,以15%的市场份额引领了功能手机市场,年增长超过了100%。相反的,其他手机厂商的年增长都在持续下滑。

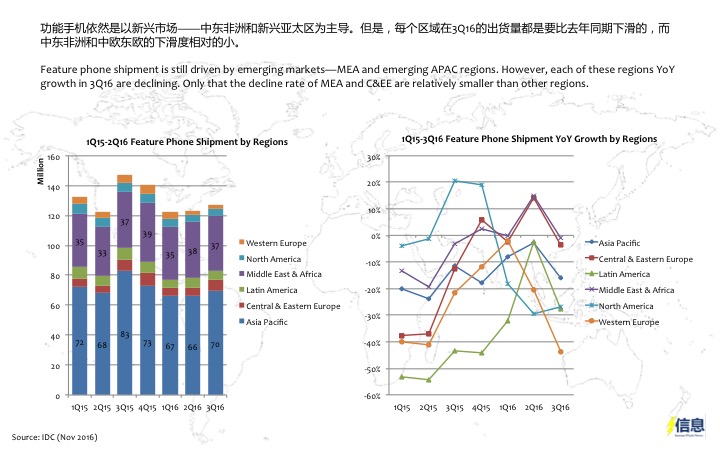

- 功能手机依然是以新兴市场——中东非洲和新兴亚太区为主导。但是,每个区域在3Q16的出货量都是要比去年同期下滑的,而中东非洲和中欧东欧的下滑度相对的小。

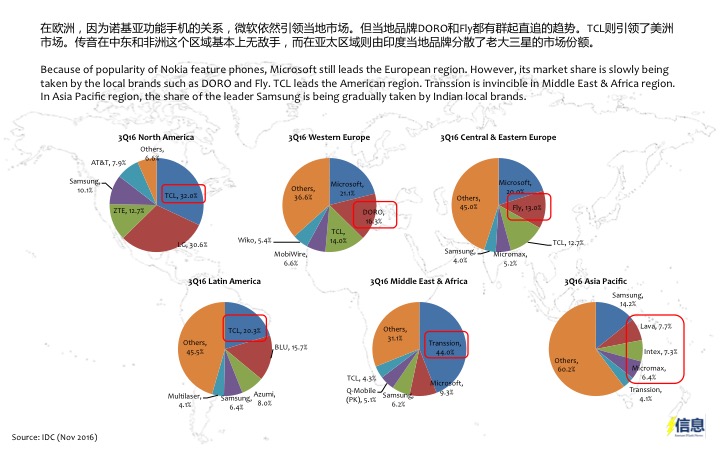

- 在欧洲,因为诺基亚功能手机的关系,微软依然引领当地市场。但当地品牌DORO和Fly都有群起直追的趋势。TCL则引领了美洲市场。传音在中东和非洲这个区域基本上无敌手,而在亚太区域则由印度当地品牌分散了老大三星的市场份额。

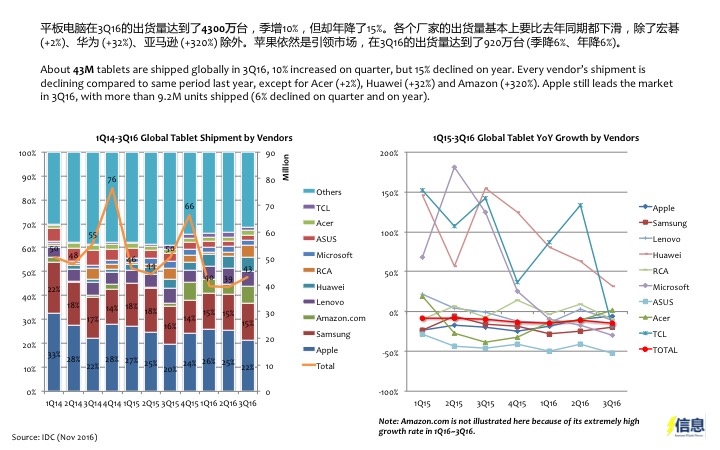

- 平板电脑在3Q16的出货量达到了4300万台,季增10%,但却年降了15%。各个厂家的出货量基本上要比去年同期都下滑,除了宏碁(+2%)、华为(+32%)、亚马逊(+320%) 除外。苹果依然是引领市场,在3Q16的出货量达到了920万台 (季降6%、年降6%)。

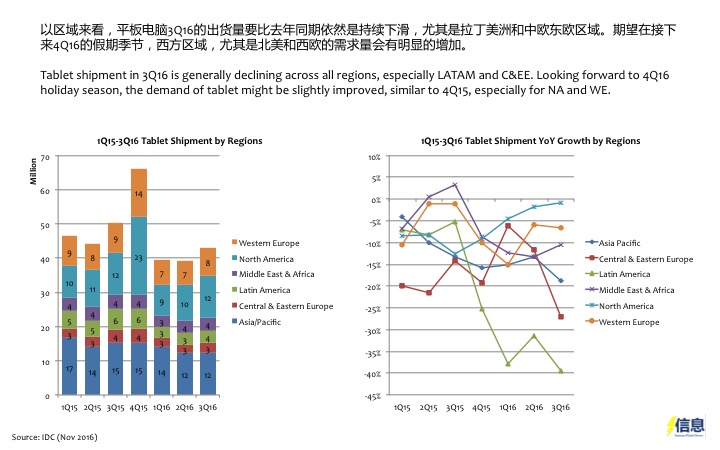

- 以区域来看,平板电脑3Q16的出货量要比去年同期依然是持续下滑,尤其是拉丁美洲和中欧东欧区域。期望在接下来4Q16的假期季节,西方区域,尤其是北美和西欧的需求量会有明显的增加。