1-4 #2021Resolution :三星显示计划在今年为笔记本电脑市场推出10多种不同的AMOLED显示器;LG计划推出全球首款48英寸可弯曲电影声音OLED显示屏;华为135W快充已入网;等等

依据自身发展的资源禀赋以及要素分布,将全球硬科技分成三大象限,第一象限以美国为主导,第二象限以中国大陆为主导,第三象限以韩国,日本,中国台湾省,欧洲为主导。受到外部环境压力,中国半导体设计、制造都面临着打压,但中国自主发展的道路不会因为外部打压而改变。随着内循环政策提出,未来中国以中低端制造业为根基,跟第三象限进行内循环。而美国以高端制造业为根基,向下补全短板。第三象限指的是日本、韩国、欧洲、中国台湾省,依靠在细分行业的领先优势,独立在中国、美国内循环外,成为全球硬科技市场的中间介质。(Founder Securities report)

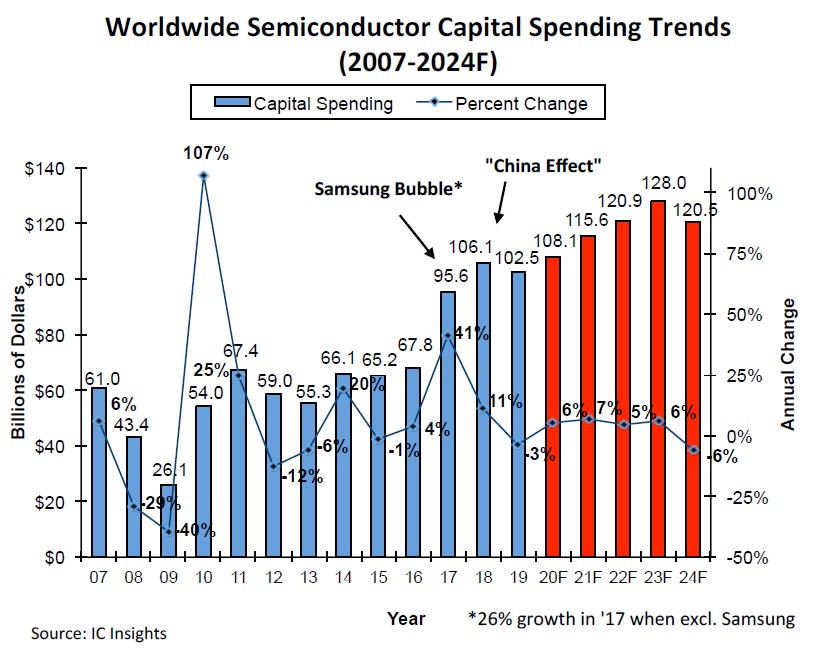

IC Insights认为,许多半导体生产商将2020年的全球大流行视为相对短期的干扰,并继续实施其支出计划,这些计划最终将影响其未来许多年的产能和技术路线图。 可以说,这两家公司在2020年一直在资本支出方面 “望而却步”,并将精力集中在未来2-5年的未来半导体产能需求上。 预计到2021年,半导体行业资本支出将达到另一个个位数的增长率。(IC Insights report)

龙头LED芯片公司蓝宝石衬底以自制为主,成本影响较小,有望充分受益。行业内主要LED厂商大多采用蓝宝石衬底并且以自制为主,主要代表厂商有Nichia、OSRAM Opto、Lumileds、Seoul Semi、晶元光电和三安光电等;比如,三安光电在福建安溪推进LED衬底生产线及相关配套设施,投资额高达70亿,2013年开始陆续投产。通过向上游蓝宝石衬底材料的整合,LED芯片厂商能有效整合内部资源、积淀技术、形成产品群,蓝宝石衬底价格上涨对芯片龙头成本影响有限。(Minsheng Securities report)

2020年前5大厂商市占率合计72%,前8大厂商市占率近合计90%,市场格局趋向集中。近年来龙头产能占比稳步提升,三安、华灿、澳洋产值合计中国占比从2016年的44%提升至2018年的71%。LED行业新业态下,龙头企业产能建设主要集中在Mini/Micro LED 等高端领域。(Minsheng Securities report)

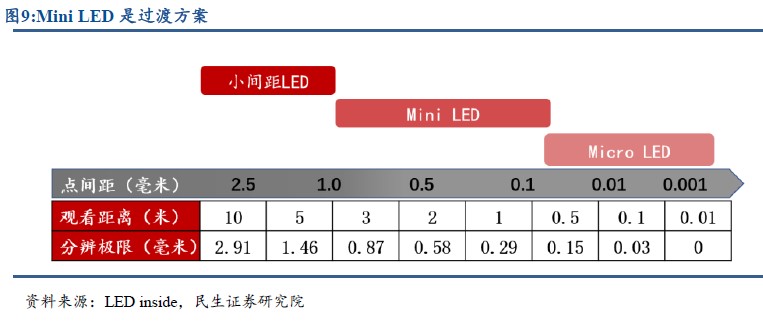

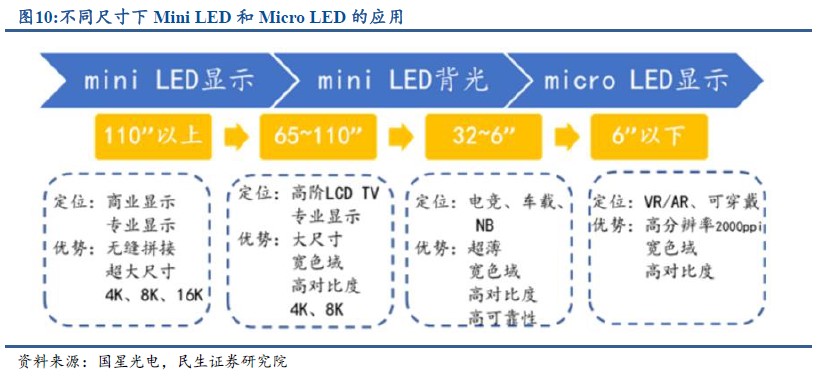

关于Mini LED和Micro LED的划分,并没有权威机构给出十分严格的定义,业界一般将75μm尺寸作为两者的划分界限,75-300μm为Mini LED,更小的为Micro LED。Micro LED 一般直接用于LED直显,而Mini LED除了用于LED直显之外主要作为LCD 的背光源以提高显示质量。不同的尺寸下,适用不同的应用方式。(Minsheng Securities report)

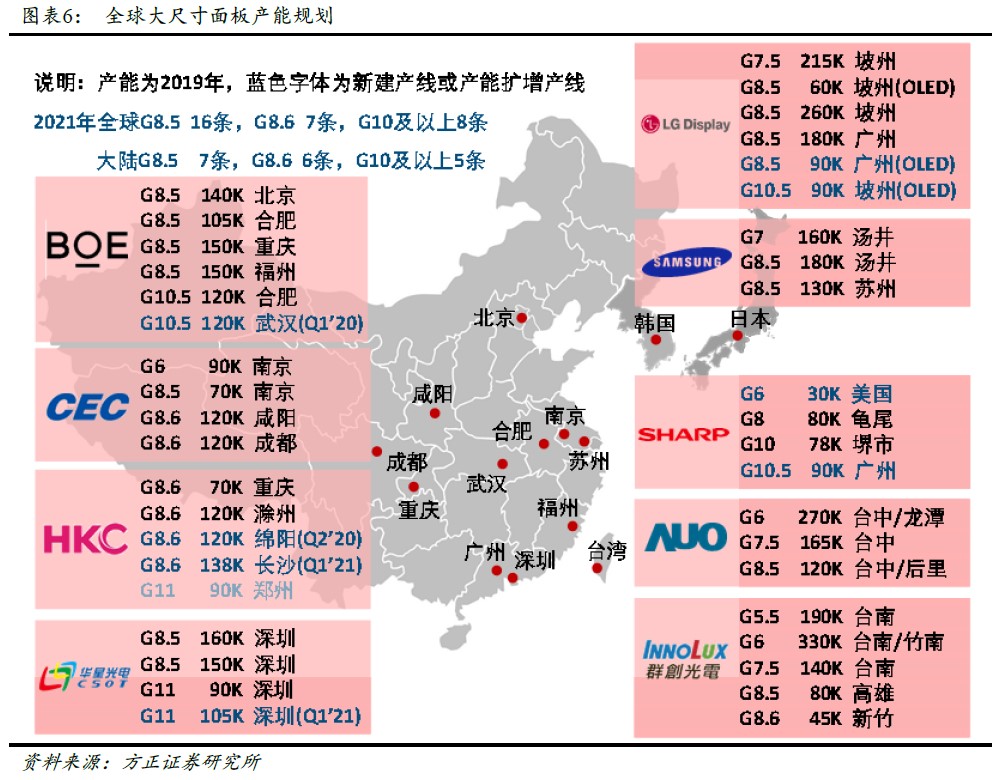

2017年起随着大陆在8.5及10.5代产线上的持续投入,全球液晶面板产能占比也逐步提升。根据IHS发布的统计数据,2018年中国大陆地区已经超越韩国,成为LCD显示面板最大的产能来源地。预计2020年在LCD TV面板出货量上升至57%,未来LCD大尺寸显示将由中国厂商主导。(Founder Securities report)

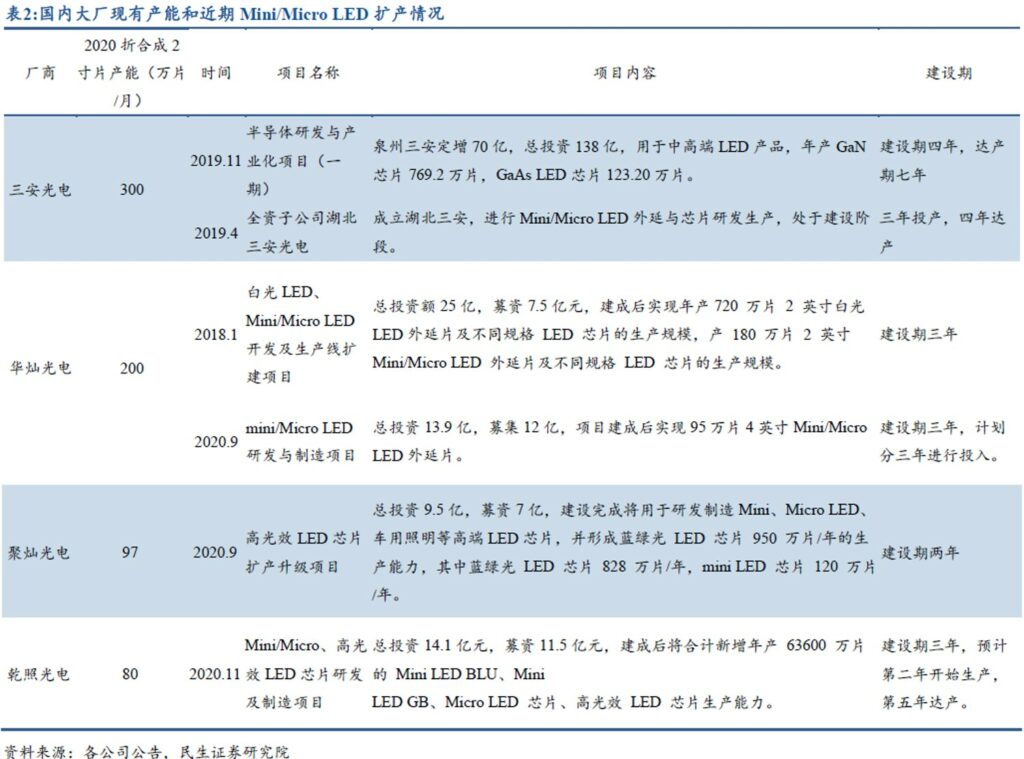

Mini LED项目平均产能投资额较高,国内厂商纷纷布局扩大产能。以聚灿光电为例,2020年高性能LED芯片扩产升级项目中,总投资额9.49亿,用于设备采购金额8.15亿。其中Mini LED设备总价2.34 亿,建成后产能120万片/年;蓝绿光LED设备总价5.81亿,建成后产能828万片/年。Mini LED每万片年产能的设备投资额为195.0万元,蓝绿光LED 为70.2万元。国内各厂商对Mini LED的应用前景看好,2020年以来纷纷立项相关项目,涉及Mini LED产业链各环节。(Minsheng Securities report)

根据Omdia的数据,三星显示在智能手机OLED面板的销售额在1Q21将超过50亿美元。 Omdia表示,在4Q20,有62.8%的智能手机将使用OLED面板。 液晶面板将占31.8%。(Gizmo China, The Elec)

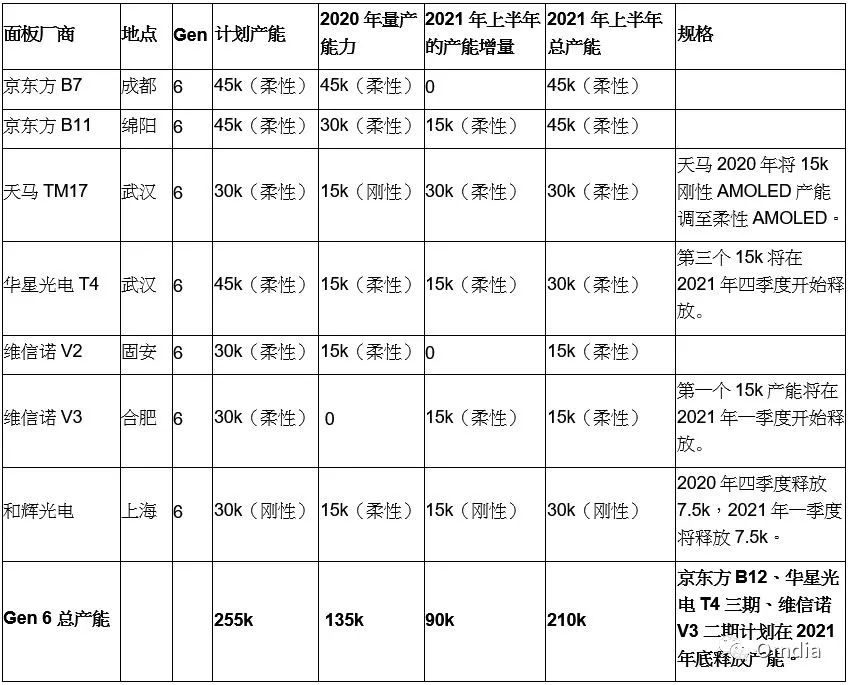

据Omdia统计,按基板计算,2020年中国六代线柔性AMOLED的量产能力为每月10.5万片。约7.5万片柔性AMOLED和1.5万片刚性AMOLED将加入供应链,玻璃投入计划在2021年初。中国刚性AMOLED供应商将进入一线品牌的供应链。同时,柔性AMOLED供应商将在2021年面临严重的低成本竞争。(199IT)

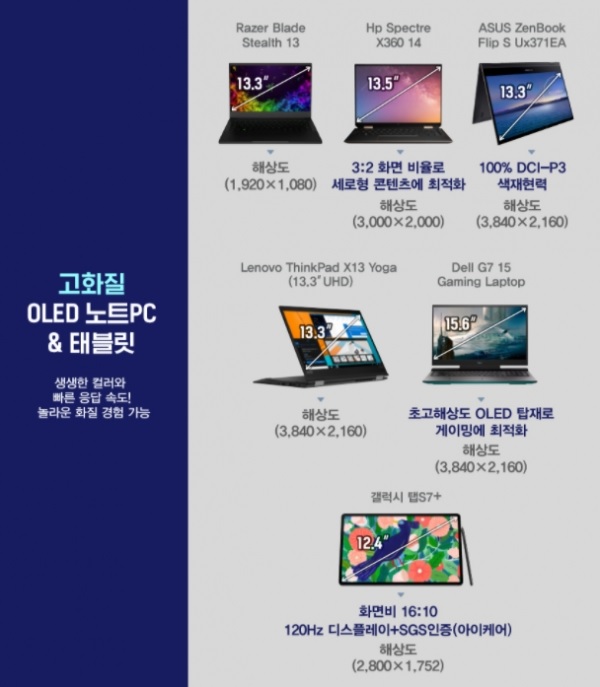

三星显示宣布,计划在2021年为笔记本电脑市场推出10多种不同的AMOLED显示器。该公司将推出13.3英寸至16英寸不等的显示屏,以满足客户的需求。(GizChina, The Elec)

LG计划推出全球首款48英寸可弯曲电影声音OLED显示屏。LG的可弯曲的电影声音OLED (Cinematic Sound OLED, CSO) 是一项新技术,它使得制作一个曲率半径高达1.000R的纸薄屏幕成为可能。这意味着它可以弯曲到1000毫米的半径而不影响显示器的功能。LG表示,其 “响应时间为0.1毫秒 (ms),刷新率为每秒120Hz,以及从40Hz到120Hz 的宽广可变刷新率范围”。 (Pocket-Lint, Business Korea, The Verge, IT Home)

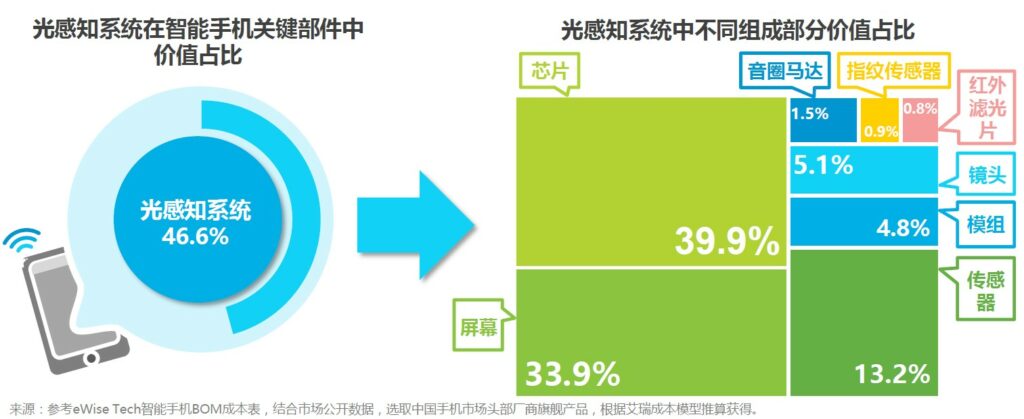

光感知系统是智能手机的高价值组成部分,在智能手机关键部件中价值占比接近50%。智能手机光感知系统主要由芯片、屏幕、算法及镜头组构成,镜头组组具体包含:镜头、音圈马达、传感器、模组、红外滤光片。在智能手机光感知系统中,消费者体验较为直观的屏幕与镜头组在光感知系统中价值占比约为34%和26%。未来,AI能力搭配大屏、多摄,软硬协同升级将助力光感知系统成为智能手机市场突破僵局的增量因素。(iResearch report)

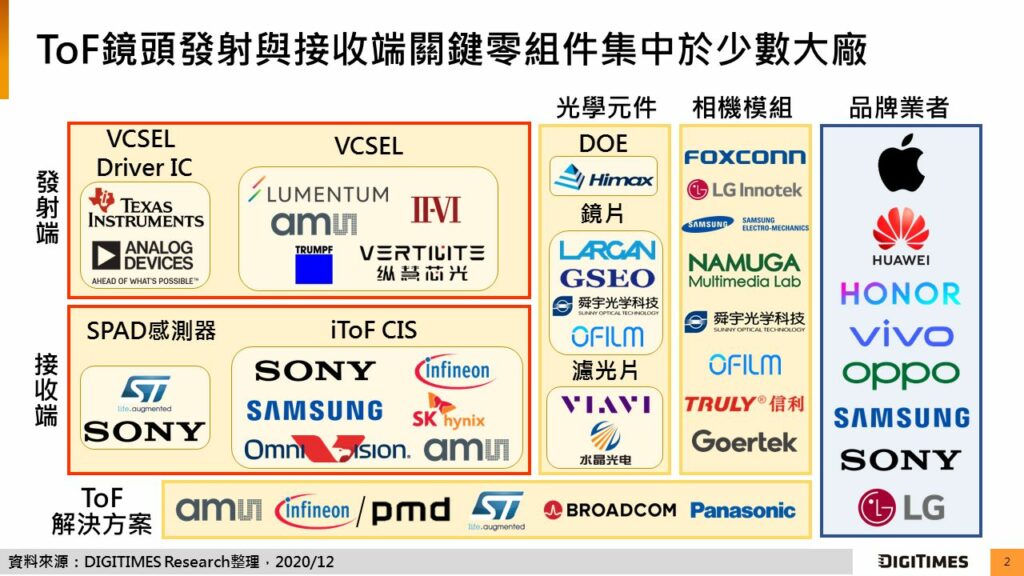

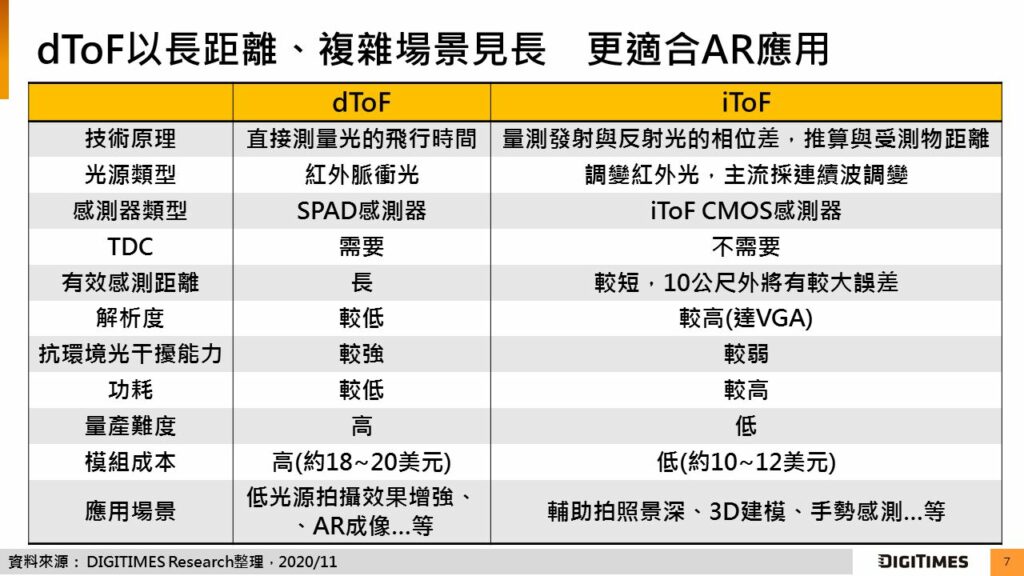

据Digitimes报道,包括三星电子在内的安卓手机厂商有望跟随苹果的脚步,将直接飞行时间 (dToF) CMOS图像传感器 (CIS) 整合到他们在2021-2022年的新机型中,以及台湾的III-V半导体厂商,包括GaAs铸造厂穩懋半导体和宏捷科技以及Epi晶片供应商全新光电科技最早有望在2H21开始享受VCSEL芯片作为dToF CIS器件的光源的引入。(Digitimes, press)

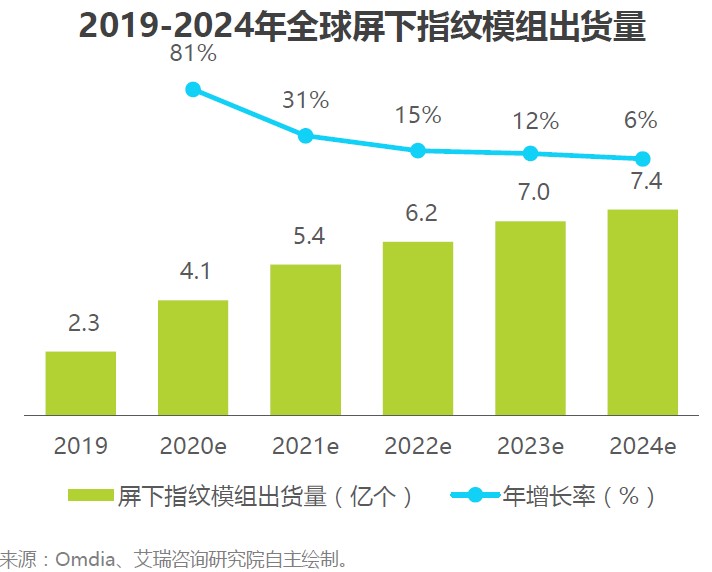

当前,以光学方案和超声波方案为代表的屏下指纹识别技术,已经成熟并量产。屏下指纹模组的出货量在2019年已达到2.3亿个,在未来有望持续稳步提升。同时,由于价格优势,以及技术优势,光学指纹识别的应用与普及将高于超声波指纹识别方案,在屏下识别市场中占据相对主导地位。(iResearch report)

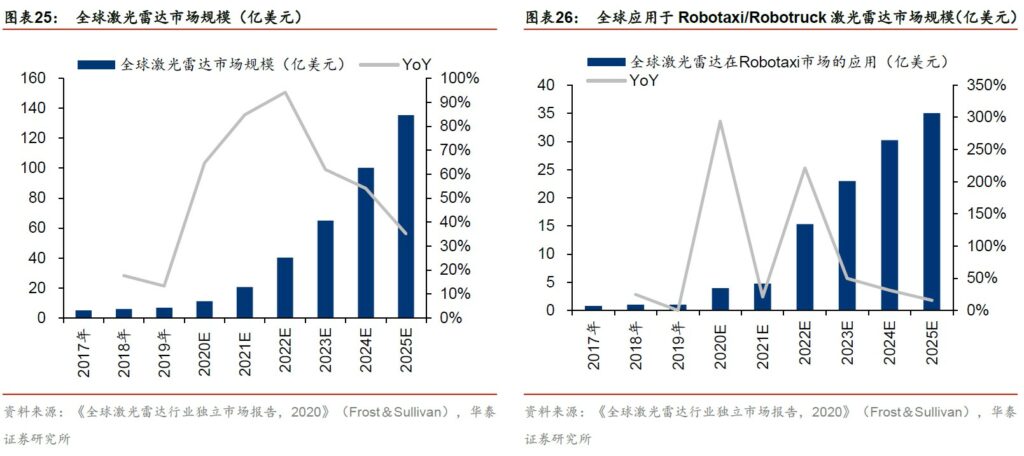

激光雷达的测距原理可以分为ToF和FMCW,前者在产业链成熟度上更领先,成为当前市场上主要采用的方法。ToF:飞行时间法,通过直接测量发射激光与回波信号的时间差。FMCW:相干测距法,将发射激光的光频进行线性调制,通过回波信号与参考光进行相干排频得到频率差,从而间接获得飞行时间反推目标物距离。针对ToF原理,从技术实现路径上,激光雷达可以分为机械式、混合固态和纯固态。(Huatai Securities report)

激光雷达常见的光源包括3种:边发射激光器、垂直面发射激光器、光纤激光器。在具体选择光源时需要综合考虑的因素包括:1. 人眼保护,2. 探测距离,以及3. 综合成本。(Huatai Securities report)

根据沙利文预测到2025年全球激光雷达市场规模将达到135.4亿美元2020~2025年复合增速为64.65%。细分市场方面,在Robotaxi / Robotruck领域,随着其商业化的开启,拥有高精度测绘能力的激光雷达有望迎来快速上量期,沙利文预计在2025年全球市场规模有望达到35亿美元,2020~2025年复合增速为80.89%。(Huatai Securities report)

消费电子电池,是为消费电子产品提供电力的储能工具,主要指锂离子电池,是指以嵌锂化合物为正负极材料的二次电池,具有能量密度高、循环寿命长、充放电性能好、使用电压高、无记忆效应、污染较小和安全性高等特点。其产业链主要包括上游原材料、电芯组成、消费电芯、电池Pack。(Sinolink Securities report)

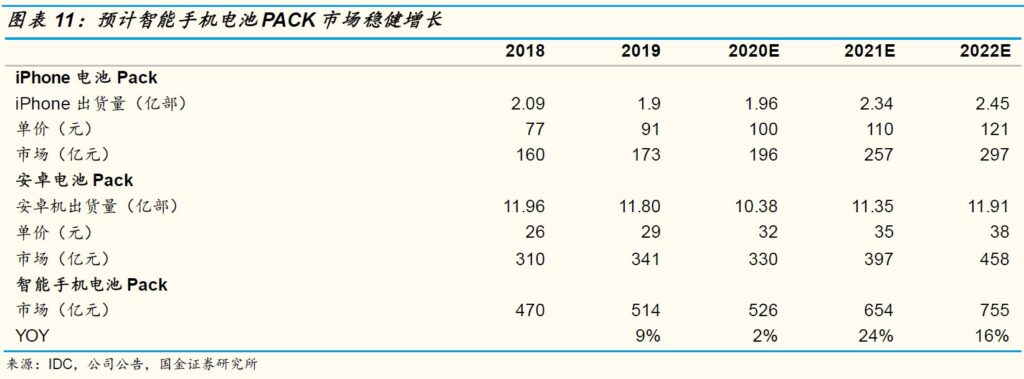

预计伴随疫情缓解、消费复苏,2021年手机销量恢复增长;伴随电量提升,双电芯、异形电芯占比提升,2020~2022年单机电池价值逐年提升10%。预计2020~2022年智能手机电池Pack 市场规模达526、654、755亿元,同增2%、24%、16%。(Sinolink Securities report)

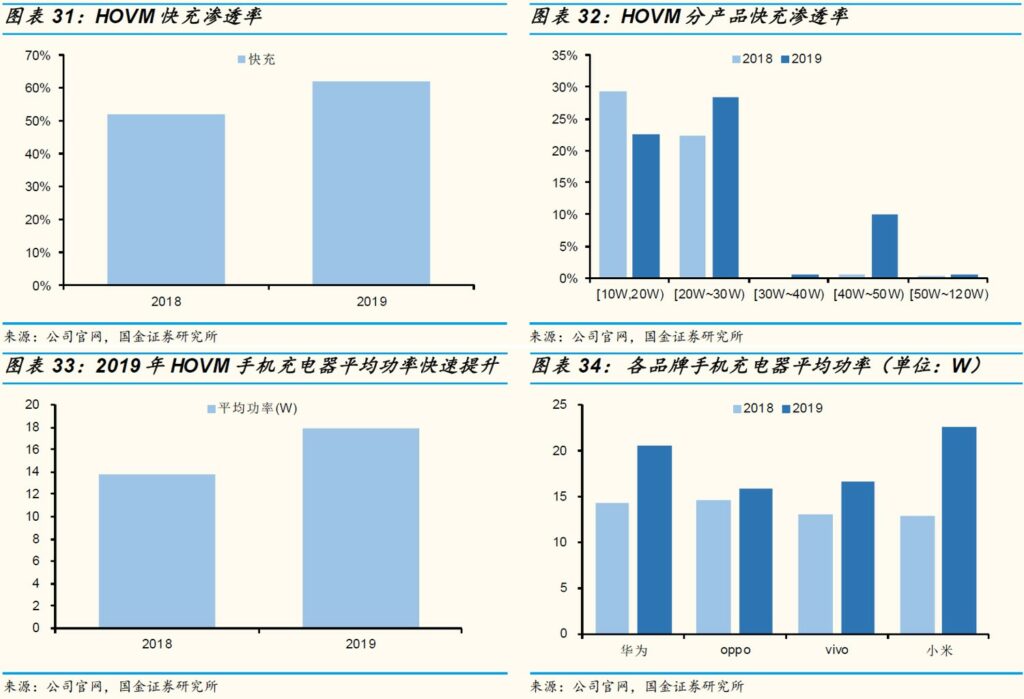

根据国金证券测算,2018、2019年华为、OPPO、vivo和小米快充渗透率为52%、62%,其中20W~30W的快充渗透率为22%、28%,30W以上的快充渗透率为1%、11%,对应2018、2019 年华为、OPPO、vivo和小米手机充电器平均功率为13.8W、17.8W,2019年同增29%,其中华为、小米2019年标配充电器平均功率为20.6W、22.6W,同增44%、75%。(Sinolink Securities report)

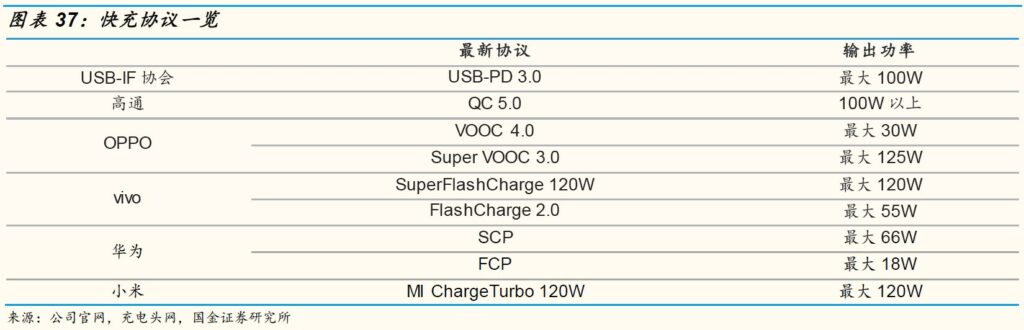

苹果采用通用协议,华为、OPPO、vivo和小米以私有协议为主。1)当前市场上主流快充协议包括通用协议 (PD协议)、私有协议 (如OPPO的VOOC协议、华为的FCP、SCP、vivo的Flash Charge协议、小米的疾速闪充协议)。2)苹果自iPhone 8之后就支持通用协议PD快充。2)目前多数安卓智能机以私有协议为主,仅支持低瓦数PD快充,PD充电器充电效率远不及原厂充电器。(Sinolink Securities report)

无线充电技术主要分为4种:电磁感应式、磁共振式、电场耦合式、无线电波式。目前技术相对比较成熟、市场上应用较为广泛的是电磁感应式和磁共振式2种。(Sinolink Securities report)

华为旗下一款全新的充电器已入网,支持20V/6.75A输入规格,也就是说最高支持135W快充。(CN Beta, Huawei Central)

爱立信CEO Brje Ekholm多次发短信给该国外贸大臣,呼吁取消对中国华为公司的5G禁令,但是瑞典回应说,关于华为的决定是在瑞典国防委员会的建议下做出的,短期内不会取消。(Gizmo China, Bloomberg, DW, Sina)

新冠病毒COVID-19的大流行使人们对可靠的宽带网络产生了更高的需求,这些网络能够以稳定的方式和极快的速度传输数据流量。Omdia指出,千兆服务现已普及,所有主要国家/地区的300多家服务提供商都提供至少1Gbit/s的下载速度。此外,能够提供10Gbit/s服务的运营商从2019年的29家增长到2020年的36家。 Omdia预计,到2025年,全球将有超过1.87亿千兆宽带用户,占所有固定宽带用户的16%。这些用户大部分将来自中国,其次是美国、韩国和日本。(CN Beta, LightReading, Sina)

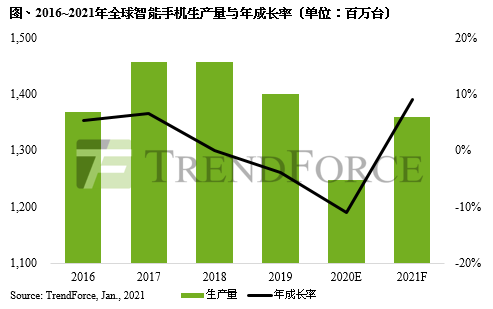

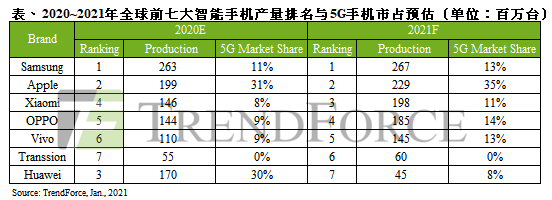

根据集邦咨询表示,2020全球智能手机市场受到疫情冲击,全年生产总量仅12.5亿支,年减11%,为历年来最大衰退幅度。而全球前6大品牌排名依序为三星、苹果、华为、小米、OPPO以及Vivo,与2019年度相较,最大的差异点发生在华为市占的变化。集邦咨询进一步指出,2021年初起,荣耀将正式自华为拆分而出。展望2021年,全球智能手机产业可望随着日趋稳定的生活型态而回温,透过周期性的换机需求,以及新兴市场的需求支撑,预估全年生产总量将成长至13.6亿支,年成长9%。(My Drivers, TrendForce)

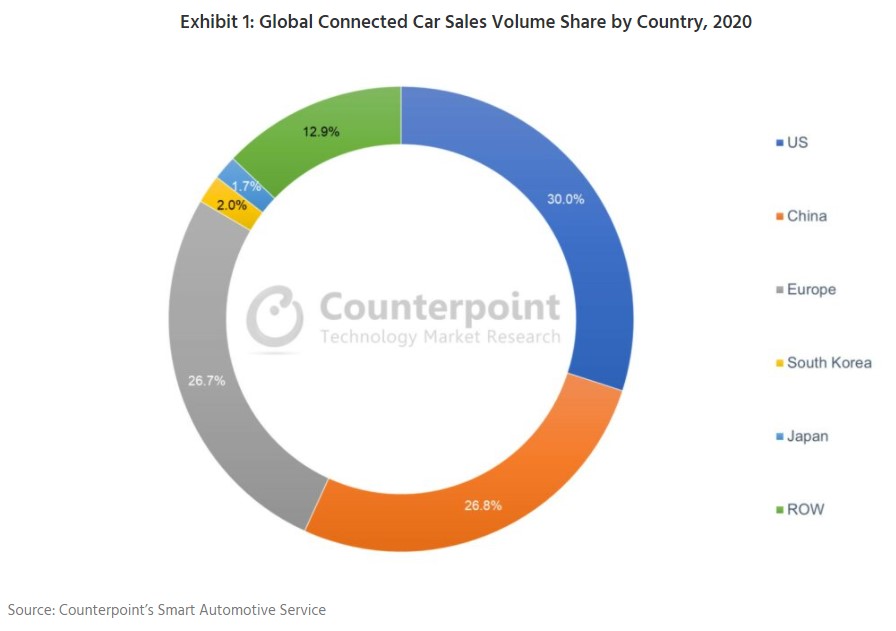

Counterpoint智能网联汽车服务的最新研究显示,2025年中国5G联网汽车销量将达到710万辆,占据40%的份额。但是,目前4G仍是中国车联网市场的主流,2020年4G联网汽车销量预计将达到780万辆,占联网汽车总销量的95%。但随着5G的快速部署以及2021年汽车行业反弹,5G联网汽车销量将快速增长。这主要是因为政府出台了激励措施,如2020年政府发行5356亿美元 (3.7万亿元人民币) 的专用债券,用于推进5G等战略行业的发展;十三五规划中的中国制造2025也将推动汽车行业加快5G部署。(199IT, Counterpoint Research)

富士康科技集团正在洽谈投资陷入困境的中国电动车初创企业拜腾,这笔交易可能标志着这家iPhone组装商在汽车制造业务上的一次大赌注。富士康计划投资约2亿美元,两家公司的目标是在1Q22开始大规模生产拜腾M-Byte。(Laoyaoba, Sohu, Sina, IT Home, Bloomberg)