03-04:一系列的数据——三星将首支折叠式智能型手机的产量订在100万支;全球可折叠手机今年预计320万台;等

晶片

华为智能手机2019年的出货量目标为2.5亿部,其中芯片增量主要集中在海思半导体。 IHS Markit预测,海思半导体的出货量将保持快速增长,4G芯片市场份额将超过联发科。(IHS Markit report)

据IHS Markit,市场需求不好,预计2019年主要的晶圆厂产能利用率整体偏低。台积电7纳米工艺,目前出货手机芯片包括苹果A12芯片,海思麒麟980芯片以及高通骁龙855芯片。(IHS Markit report)

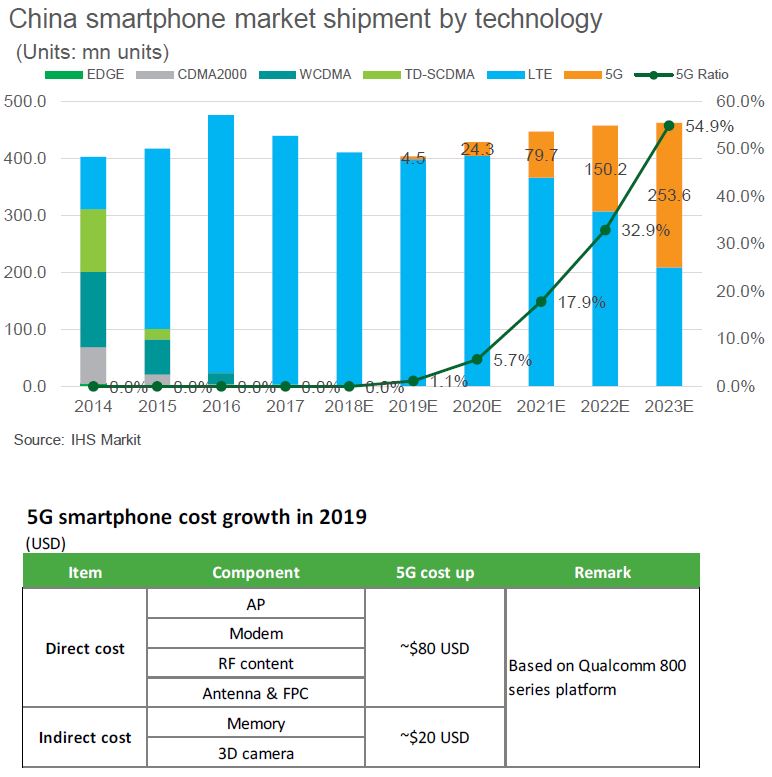

根据芯片及手机厂商进度,2019年5G智能机全部采用单独基带芯片,以高通X50芯片为主,华为采用海思5G芯片。芯片增加成本,射频前端以及天线FPC增加成本共计80美元左右。(IHS Markit report)

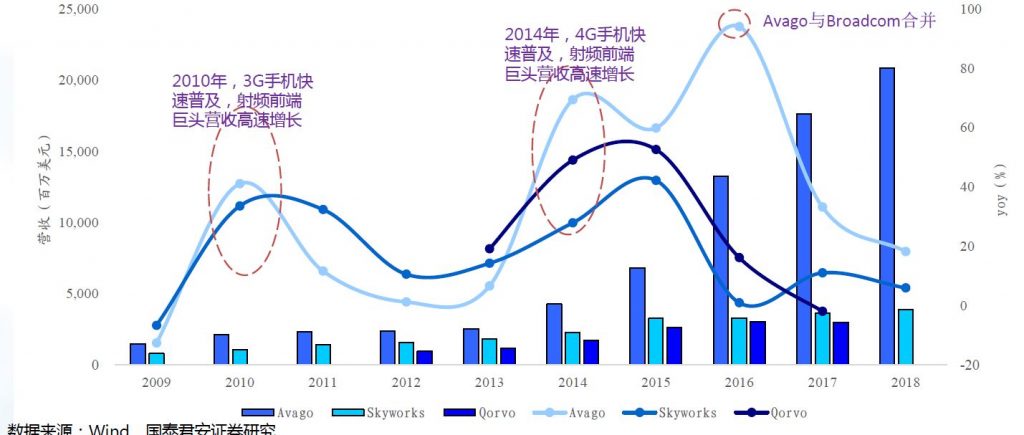

从全球射频前端三大巨头 (安华高科技、思佳讯通讯、Qorvo) 的成长史可以看出,每一轮无线通信技术的升级都将带来射频前端市场规模的大扩张。(Guotai Junan Securities report)

据国泰君安证券,5G射频前端价值量将大幅提升,以高端机型为例,5G相对于4G射频前端价值量将从12.6美元提升到34.4美元,提升幅度高达173%。(Guotai Junan Securities report)

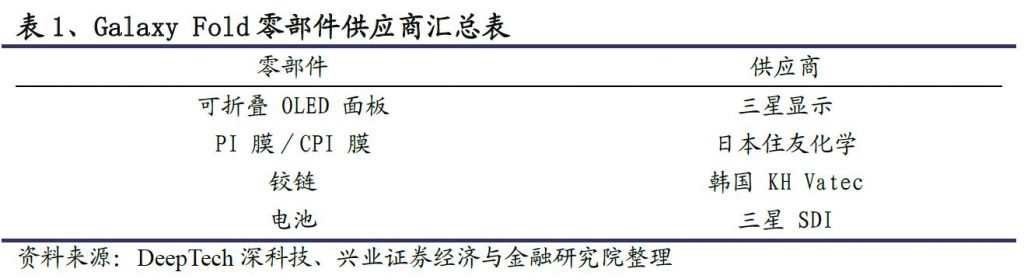

触控显示

据Digitimes,三星将首支折叠式智能型手机的产量订在100万支,而三星全系列手机年出货量可达3亿部,因此折叠手机占的比重不高。目前能生产可折叠OLED 面板的厂商极少,以业界产能最高的三星显示器 (Samsung Display) 为例,折叠式显示器的产能约每月20万片 (以模块计算),即使100%生产良率,一整年可生产出的折叠式显示器最多也只有240万片。兴业证券列出了三星Galaxy Fold可折叠手机零部件供应商。(Industrial Securities report)

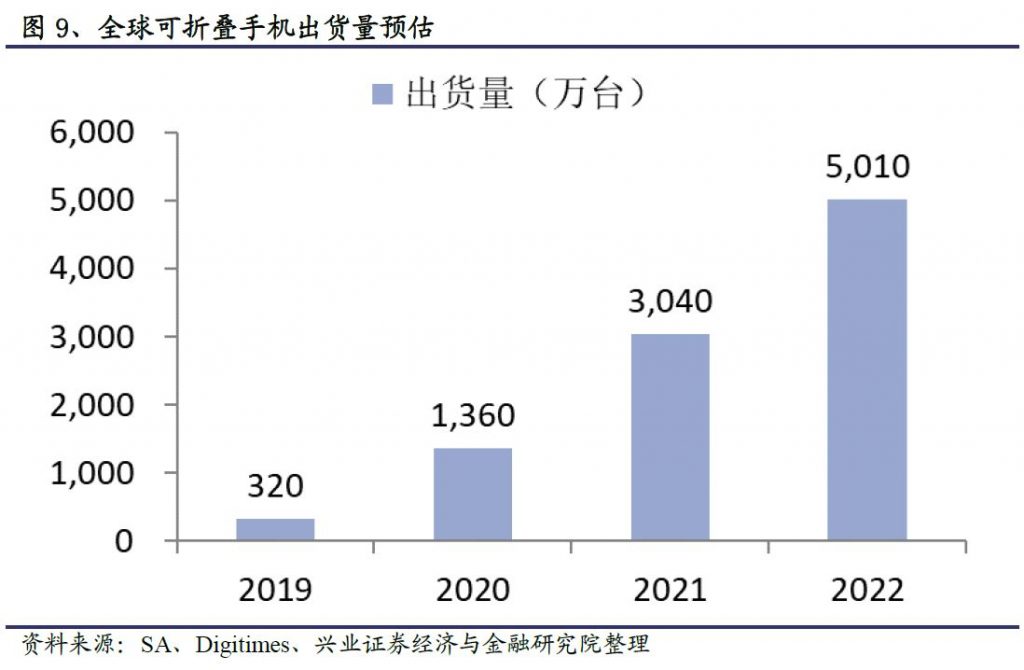

根据Digitimes,全球可折叠手机在2019年预计320万台,在2022年将达到5010万台,呈现快速增长趋势。按Digitimes 的折叠屏出货预估,有折叠屏的情景与没有折叠屏的情境对比,智能手机柔性OLED消耗面积在2020年、2021年、2022年分别增加2%、4%、6%的面积。 (Industrial Securities report)

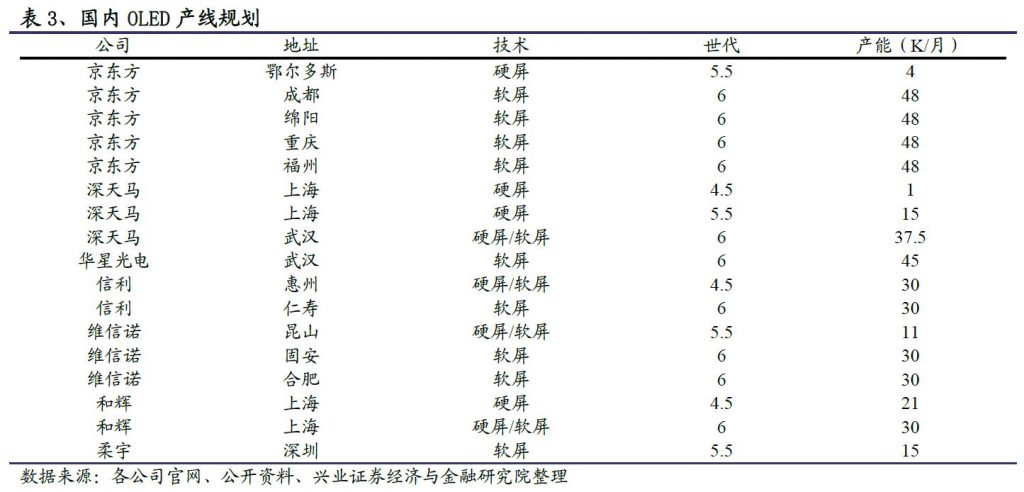

韩厂三星显示 (Samsung Display, SDC)、LG显示 (LG Display, LGD) 主要扩产方向集中于高世代线,预计相当一部分产能针对OLED电视。京东方连续投资,目前在成都、绵阳、重庆、福清共部署四条柔性OLED 产线,合计产能达到19.2万/月。大陆厂商包括深天马、华星光电、维信诺和和辉光电投资普遍较为积极,纷纷部署六代柔性OLED产线。(Industrial Securities report)

根据DigiTimes报道及产业链调研,广发证券梳理了三星Galaxy Fold的供应链关键环节、产业链中其他的成熟供应商以及国内对应有所布局的厂商。(GF Securities report)

格力电器董事长董明珠表示,格力手机一定会顺应科技发展趋势,同时跟上5G手机和柔性屏的大势。此外,董明珠还认为,在新时代当中,企业家要放弃逐利而行的做法。(My Drivers, CN Beta, East Money)

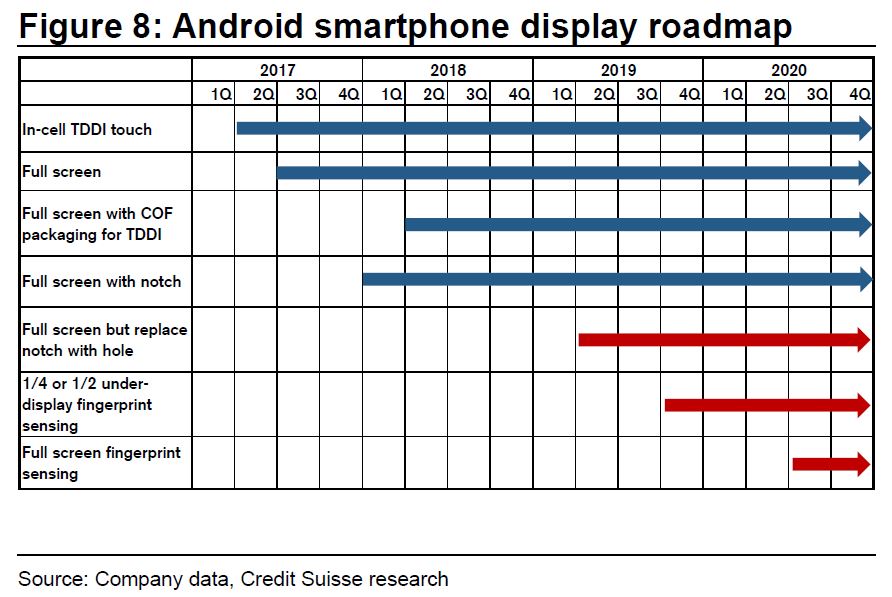

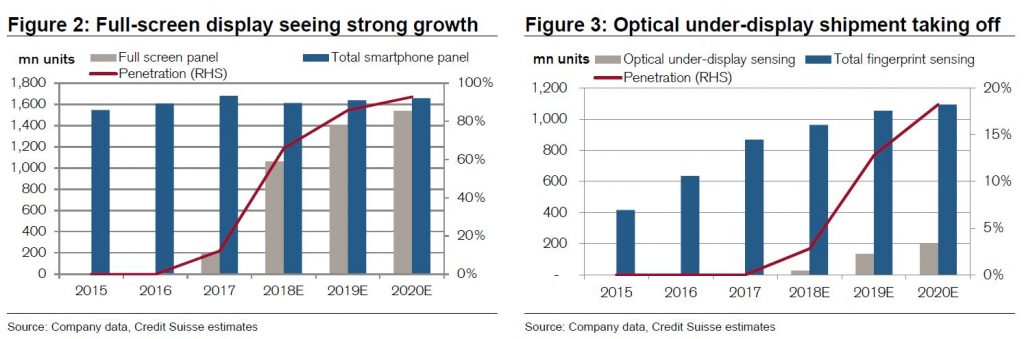

瑞士信贷表示,安卓智能手机品牌在采用屏下指纹而不是3D面部识别方面变得更加积极,因为他们的目标是增加智能手机的可视区域,更不用说3D感应的BOM成本比 – 屏下指纹和在显示面板上切割凹口的要求。 瑞士信贷估计,2019年全屏显示渗透率达到85%,2020年达到90%,高于2017年的12%和2018年的66%。(Credit Suisse report)

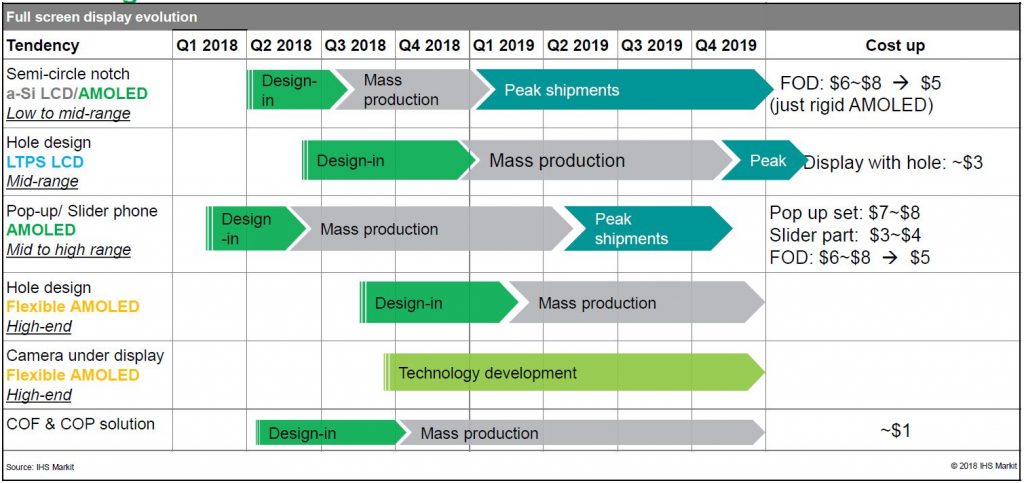

据IHS Markit,多元化的屏幕形态将最终稳定在水滴槽和打孔屏上。 (IHS Markit report)

相机

新产品0.8µm图像传感器在1H19供应集中在索尼和三星,高端机型优先采用索尼,豪微预计3Q19量产。预计索尼2019年供应在1.5亿枚左右,其中华为,小米和vivo优先保障,索尼图像传感器整体供应有风险,尤其对于其他手机品牌。(IHS Markit report)

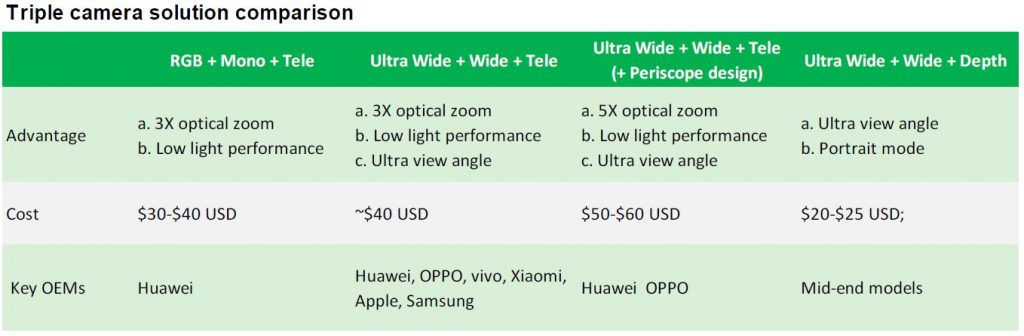

成本部分,三摄像头规格选型可以有不同的组合,相对成本弹性较大。其中华为和OPPO旗舰机型均开始采用潜望式三摄方案,可支持5倍光学变焦和10倍无损变焦。(IHS Markit report)

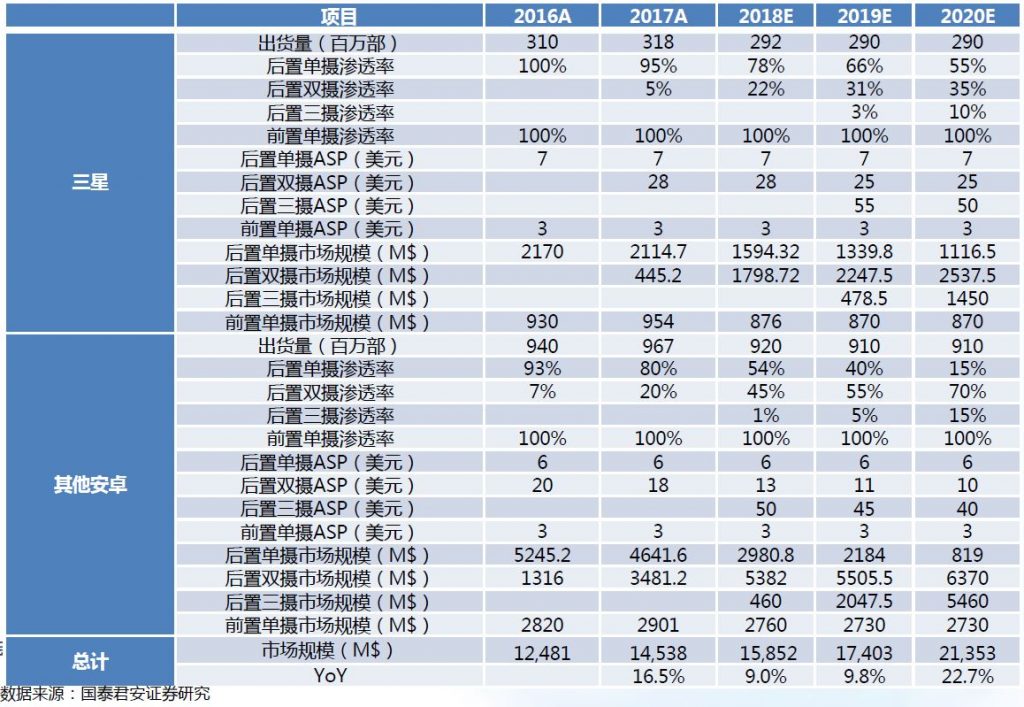

据国泰君安证券整理,2016年数据显示, 2016-18年CCM厂商出货量及份额预测 (百万颗)前5大厂商市占率为33%,2017年这一数值为37.3%,预计2018年继续提升至46.02%。从各摄像头模组厂的出货增速能很容易的发现,排名越靠前的厂商出货增速越快,显示了领头企业强者恒强的效应。(Guotai Junan Securities report)

近年来在光学创新方面安卓阵营更为积极:例如在双摄导入上,呈现从华为→苹果→其他安卓手机的顺序。在三摄方面,也是由华为拔得头筹。进入2018年,安卓阵营还引入了伸缩式镜头 (vivo NEX)、双轨潜望结构 (OPPO Find X)。(Guotai Junan Securities report)

存储

据IHS Markit,2018年LPDDR4超过LPDDR3成为主要的低功耗DRAM技术。LPDDR5将从2019年开始出货,数量会很低,在2021年之前都不会影响整个市场。8GB DRAM的智能手机正在开始出现在市场,但是在2020年前不会成为市场主流,到那时也就是占智能手机市场6%的份额。(IHS Markit report)

生物辨识

瑞士信贷认为,2019年至2020年,屏下指纹将成为高端安卓智能手机的主流生物识别方法。 由于物料清单 (BOM) 成本较高 (20美元对屏下指纹不足5美元),前置3D感应的增长将保持缓慢。 据瑞士信贷估计,屏下指纹出货从2018年的3000万增长到2019年的1.85亿,其中光学传感/超声波感应为1.35亿 / 5000万。 2020~2021年,该行业可能转向半屏或全屏感应的新结构。(Credit Suisse report)

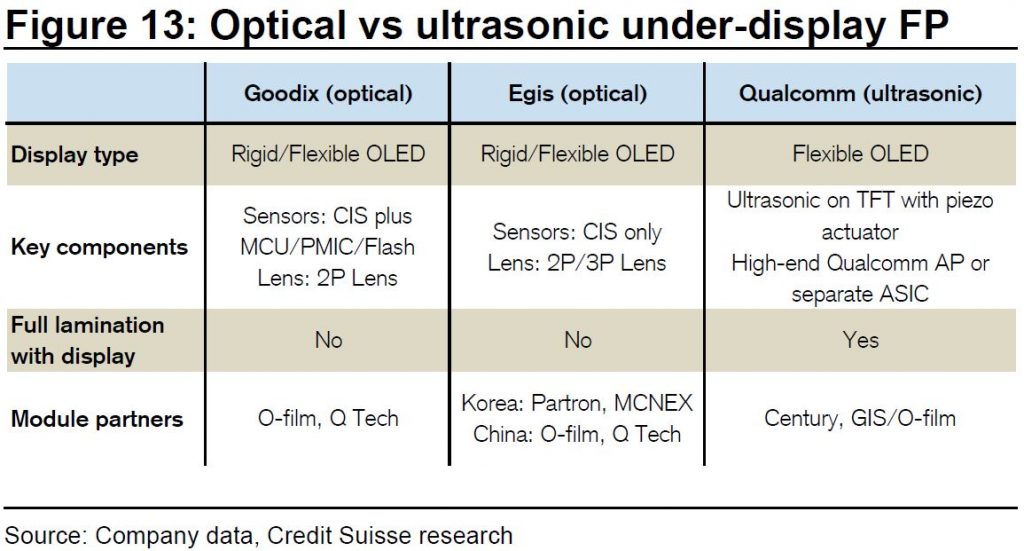

瑞士信贷认为,汇顶和神盾是市场上唯一有能力的解决方案提供商,尽管思立微、义龙、敦泰、联咏等正在致力于自家设计。 瑞士信贷认为算法是光学显示器指纹传感的关键入口障碍,因为CMOS传感器、2P / 3P镜头、MCU、支架、滤波器等关键部件不是外包的关键部件。(Credit Suisse report)

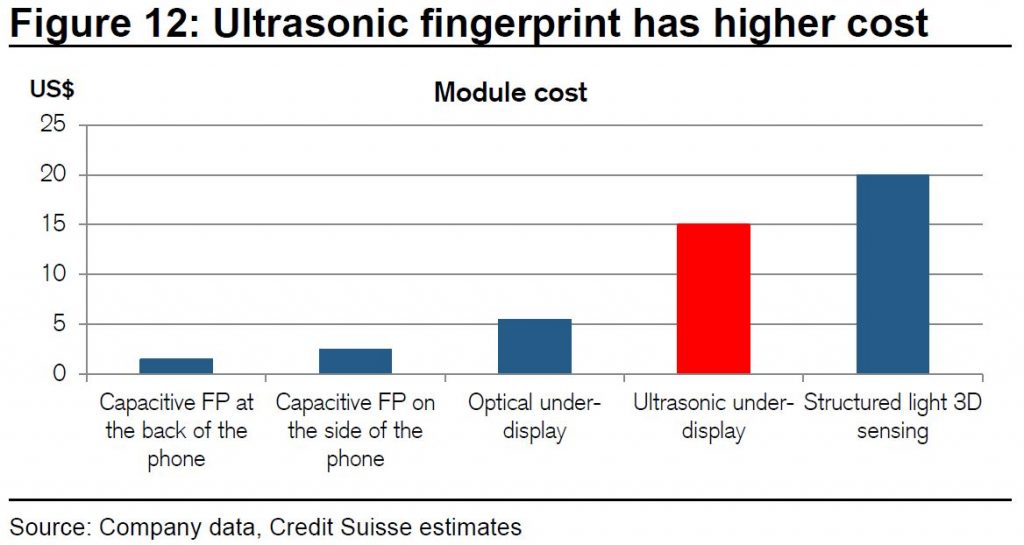

瑞士信贷认为,由于生产成本较低 (5-6美元 vs. 15美元) ,多个解决方案供应商 (汇顶 / 神盾 / 其他公司与高通相比) 以及选择处理器的灵活性更高,光学屏下指纹的采用率将超出超声波屏下指纹技术。 由于三星已与高通公司签订ASIC许可协议,而中国品牌将采用光学传感解决方案,因此2019年超大显示屏下指纹解决方案的大部分将用于三星的旗舰型号。(Credit Suisse report)

手机

2019年1月21日印度政府向当地厂商提出 “要求在本地生产显示屏、触摸模块的时间由2019-2020年提前到2019年2月,否则将会被征收11%的进口关税”。调整后进口手机须承担20%的基础关税和35%-40%的增值税,而进口元件本地生产手机则须承担特定元件税率不等的关税及15%-20%的增值税,以及当地生产手机12%的增值税,进口手机价格面临上涨压力,预期未来终端手机厂在印将继续扩产以强化价格优势。(Citic Securities report)

车载

欧洲最大共享电动滑板车公司Voi Technology宣布完成新一轮3000万美元融资,帮助其在整个欧洲展开扩张。此轮融资正值欧洲共享电动滑板车公司洽谈合并事宜,以保持竞争力之际。而美国共享电动滑板车巨头Lime和Bird也在积极拓展欧洲市场。(TechCrunch, CN Beta)

总部位于加州山景城的自动驾驶汽车技术开发商,同时也是AI大牛吴恩达妻子及弟子的创业项目的Drive.ai已经雇佣了一家投资银行Jefferies,协助公司寻找潜在的买家,以期出售公司。(CN Beta, Biz Journals, The Information)

机器人

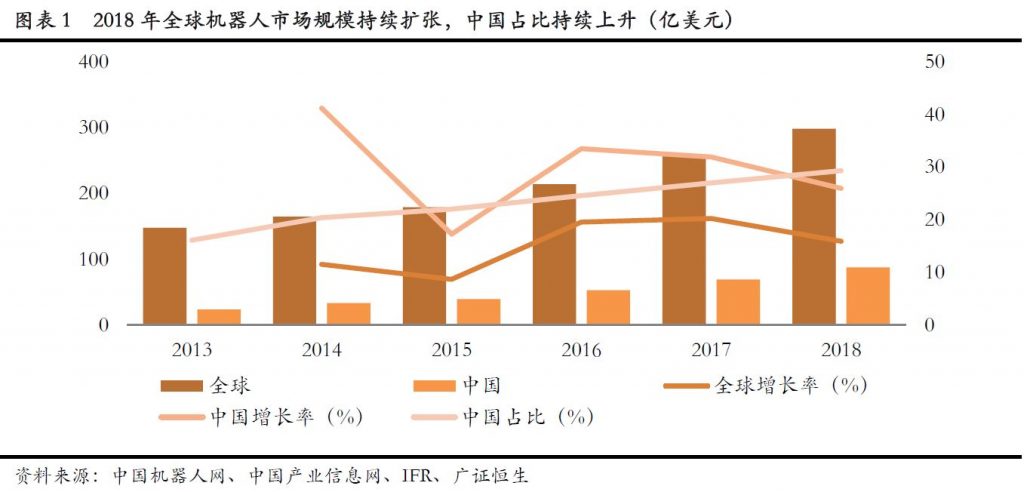

根据2018年中国机器人产业发展报告估算,2018年全球机器人市场规模可达298.2亿美元,增速为15.90%;中国机器人市场规模可达87.4亿美元,增速为25.94%。机器人市场规模保持增长趋势,中国市场增长率持续高于全球水平,但增速放缓。同时中国作为全球最大的机器人市场,市场规模在全球的占比持续上升,2017年占比26.97%,2018年可达29.31%。(GuangZheng Hang Seng report)

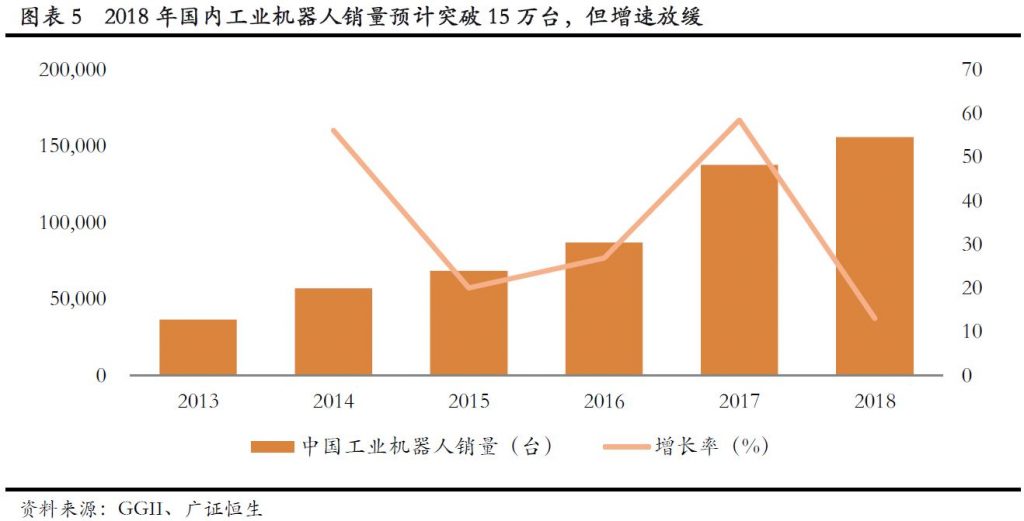

中国工业机器人月产量呈季节性变化,2019年年初延续了2018年机器人产业发展景气度的预期,月产量达到1.4万台,当月同比达到35%左右,但2H19受产业链资金压力、中美贸易摩擦等因素影响,产量下滑至平均每月1.1万台,当月同比变为负值。总体而言2015年到2018年产量由32,996台上升至147,682台,2018年中国工业机器人产量突破14万台,增长率12.67%,有所放缓,年度产量整体保持上升趋势。(GuangZheng Hang Seng report)