6-14 #PrayforGood:美光起诉联电窃取商业机密一案进行了宣判;三星电子1Q20智能手机的平均售价创下6年来新高;等等

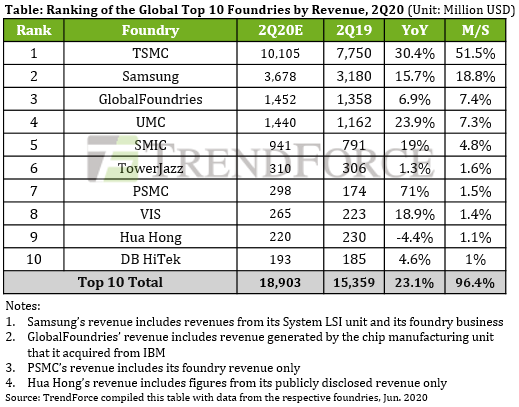

根据集邦咨询旗下拓墣产业研究院最新调查,1Q20晶圆代工订单未出现大幅度缩减,以及客户扩大既有产品需求并导入疫情衍生的新兴应用,加上2019年同期基期低,全球前十大晶圆代工业者2Q20营收年成长逾20%。(Laoyaoba, TrendForce, TrendForce, press)

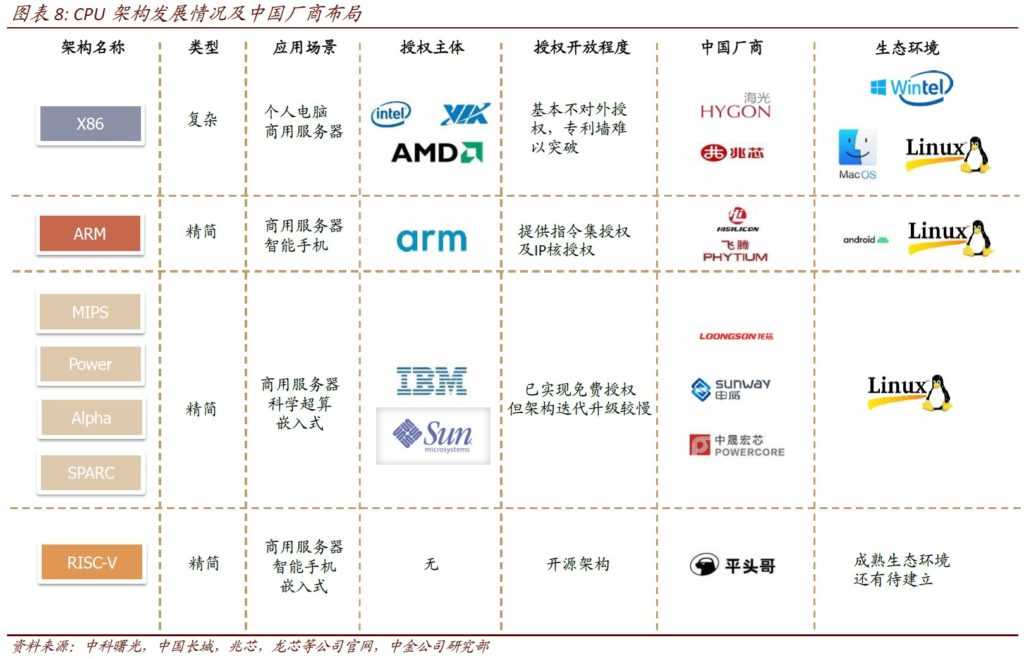

指令集架构是CPU 设计的上游,不同的指令集架构授权壁垒和生态环境差异很大。但通常来说,生态环境越好的架构,专利和授权壁垒越高,而相对开放的指令集,缺乏完善的生态配备。目前市场主流架构可分为4类:具有复杂指令集的x86架构、精简指令集的ARM架构、新推出的RISC-V架构,以及其他RISC类MIPS / Power / Alpha / SPARC 等架构。(CICC report)

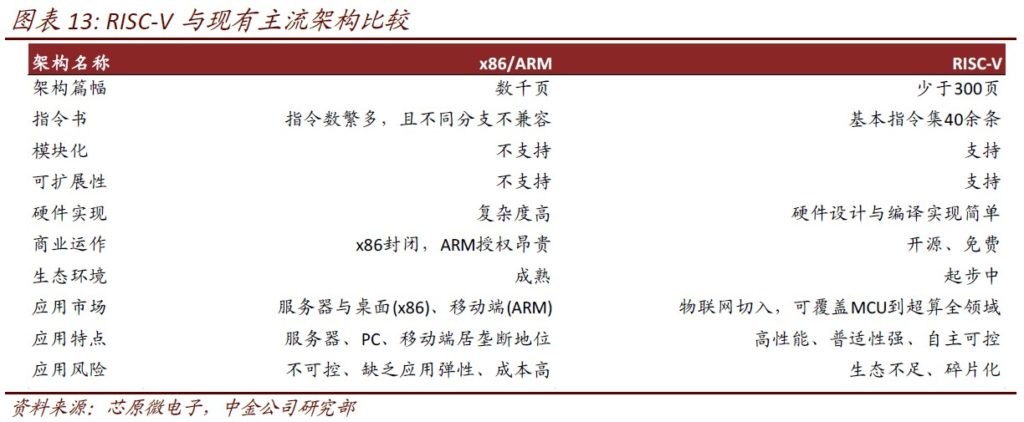

RISC-V是2010年新出现的开源精简指令集架构,架构设计上没有历史包袱,采用的理念和方法较为先进。和主流架构x86 / ARM相比,RISC-V架构架构篇幅更少,基本指令集更少,支持模块化和拓展性,开源免费,满足差异化和定制化的需求。但RISC-V架构出现时间晚,适配软件和工具方面沉淀不足,生态环境尚需构建。目前国内芯片厂商中,阿里平头哥基于RISC-V架构推出了数据中心和嵌入式IoT芯片产品。(CICC report)

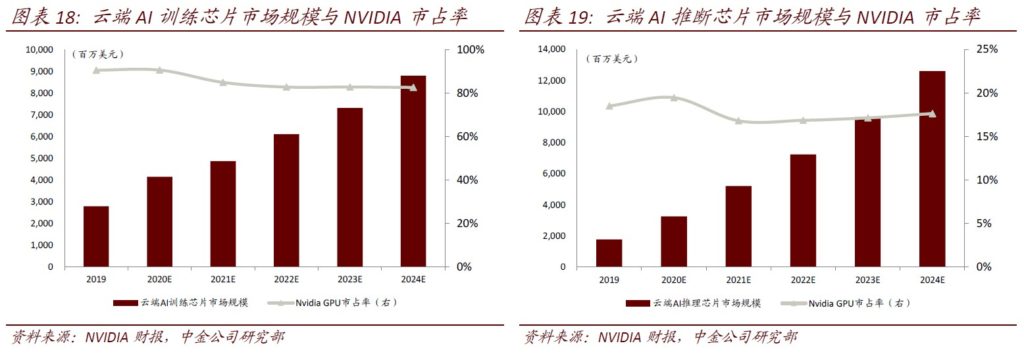

云端AI 芯片市场未来5年预期4.7倍增长,2024年达到214亿美元规模。目前,已有数家上市公司参与AI 芯片市场,芯片的市场渗透率也在不断提升。据此,中金公司估算2019年云端AI芯片市场达到46亿美元,未来5年将保持36%的年化增长率。(CICC report)

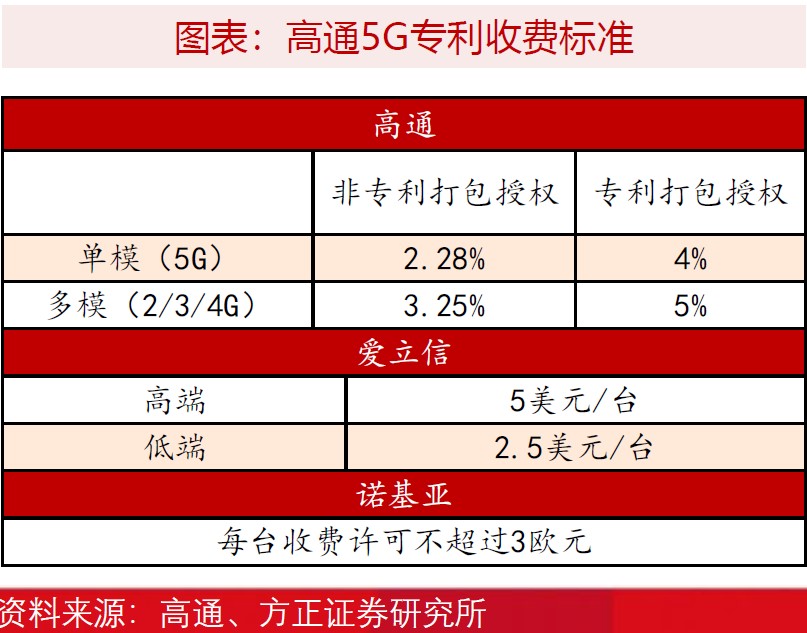

相比较3G / 4G专利收费,高通在5G专利收费上缓和了很多。高通将会依照2015年和发改委达成的协议对专利池进行拆分,主要分为标准必要专利和非标准必要专利,不在将两者捆绑在一起销售,降低了部分厂商专利费用。在单独使用移动网络核心专利上,以手机批发价为标准,批发价为零售价格的65%。对于单模5G手机,采用基准的2.275%,多模5G手机采用基准的3.25%。同时使用移动网络标准核心专利、非核心专利则要分别支付基准的4%和5%作为专利费用。手机批发价上限为400美元,每部手机最多收取20美元的专利费。(Founder Securities report)

从自由曲面 / Birdbath (BB) 到光波导路径明确,生产成本决定AR 光学方案。2020年3月Nreal在无锡建设研发及生产中心,进行BB模组研发及量产。由于BB技术较为成熟,生产成本较低,产品能够受到C端用户接受。此外,Micro OLED光源具备低功耗特点,能够保证AR设备的散热和续航要求。(CICC report)

AR在实现近眼3D成像时共有2种方案,分别是立体成像 (Stereoscopic) 和光场 (Light field)。虚拟图像形成后,会通过光源设备 (LCOS或DLP) 耦合进入光学元件 (光波导等),最终经过折射和反射后,耦出至使用者眼前,与真实场景结合,完成AR显示。中金公司认为,光场能够有效解决VAC眩晕,优化AR使用体验,结合光波导轻薄、FOV大等特点,有望成为未来AR的主流显示方案。 (CICC report)

受全球面板竞争激烈,自2019年开始,松下和三星开始逐步减产。2020年1月,LG显示 (LG Display, LGD) 宣布将在2020年底前关闭位于韩国的LCD面板工厂。受疫情影响,需求不足,三星2020年3月底宣布加速产能退出,决定在2020年年底前停止在韩国和中国的所有LCD 面板生产。据Omdia,2019年三星显示 (Samsung Display) 的LCD 面板在全球市场的市占率为10.9%。截至2019年末,LGD的LCD面板占全球大尺寸面板产能15.6%,即P7、P8对应全球大尺寸面板产能11%。两大巨头产能退出,将极大减少LCD面板供给。(Orient Securities report)

据DSCC预测,LCD设备投资规模将会从2020年的面板设备的50%快速下降到2021年的25%。目前LCD新增产能主要来自大陆厂商的高世代线产能爬坡。受行业因素影响,大陆厂商的扩厂也在一定程度上放缓:1)京东方武汉B17产线1Q20投产,此前受疫情影响,产能爬坡进度略有延后。2)惠科滁州厂设计产能为150K,于3Q20投产,一期达产90K,原计划于2020年扩产至120K,但目前跟踪设备商并未发现滁州厂相关订单,短期加速扩建的可能性较小;惠科绵阳厂设计产能为150K,将于3Q20投产,但目前设备订单亦较为有限。(Orient Securities report)

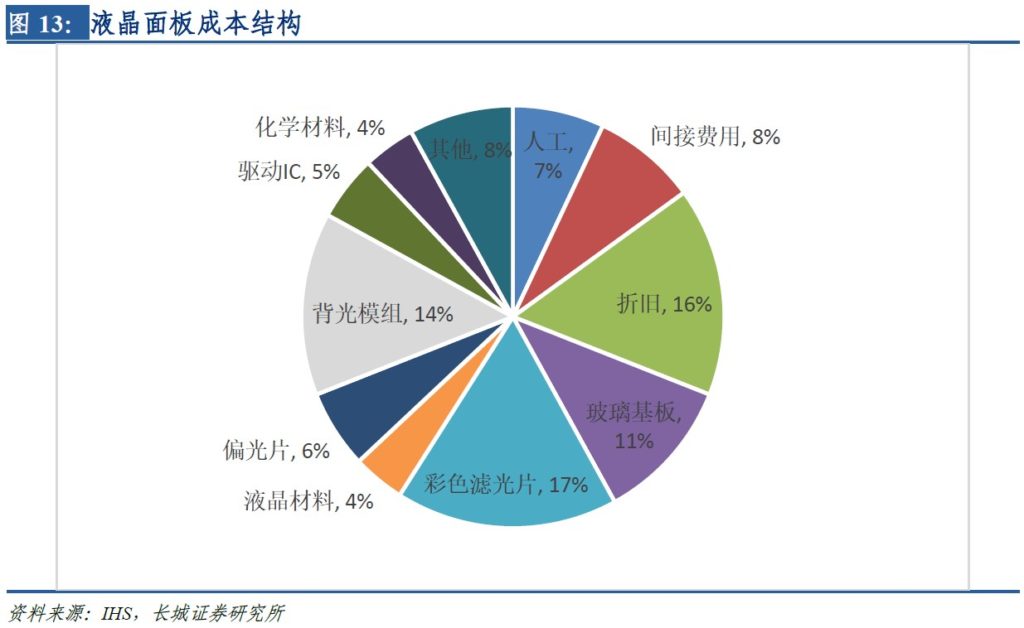

据长城证券整理,从液晶面板的成本构成来看,包括玻璃基板、彩色滤光片在内的原材料成本合计占比超过50%,折旧费用约16%,人工成本占比7%。(Great Wall Securities report)

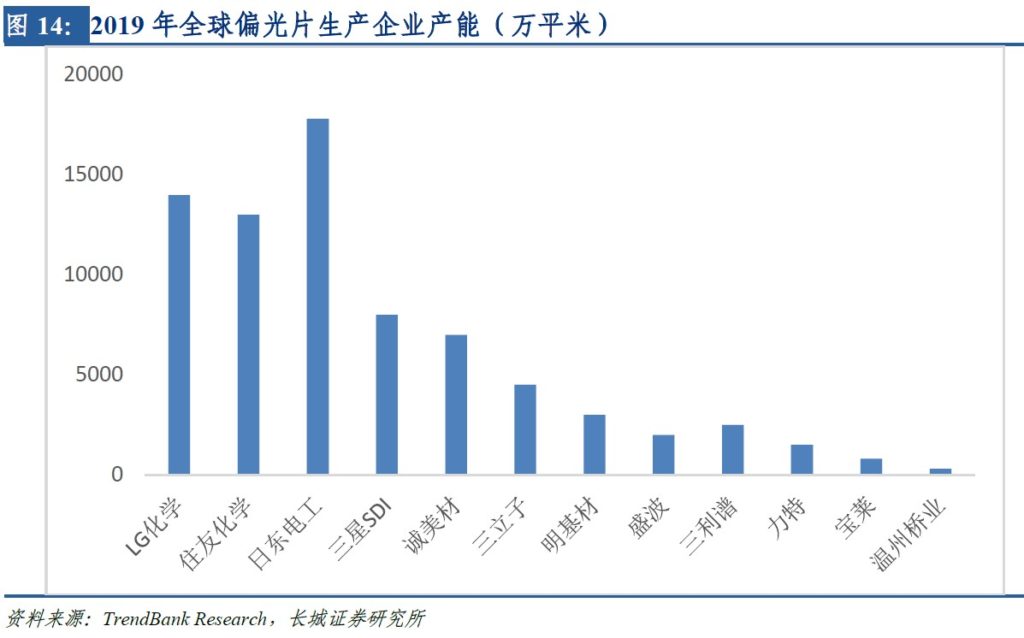

在液晶材料领域,目前液晶材料核心制造技术专利仍在德国、日本厂商手里,高端液晶材料主要被德国MERCK、日本JNC、DIC三大厂商控制,三者合计掌握全球混晶材料85%以上的市场。国内液晶材料起步较晚,主要有诚志永华、和成现实、八亿时空等。(Great Wall Securities report)

嘉合劲威宣布,作为国内首款中国芯的DDR4内存条,光威弈PRO DDR4系列目前正在深圳坪山大规模量产,由深圳市嘉合劲威电子科技公司生产制造。(CN Beta, My Drivers, IT Home)

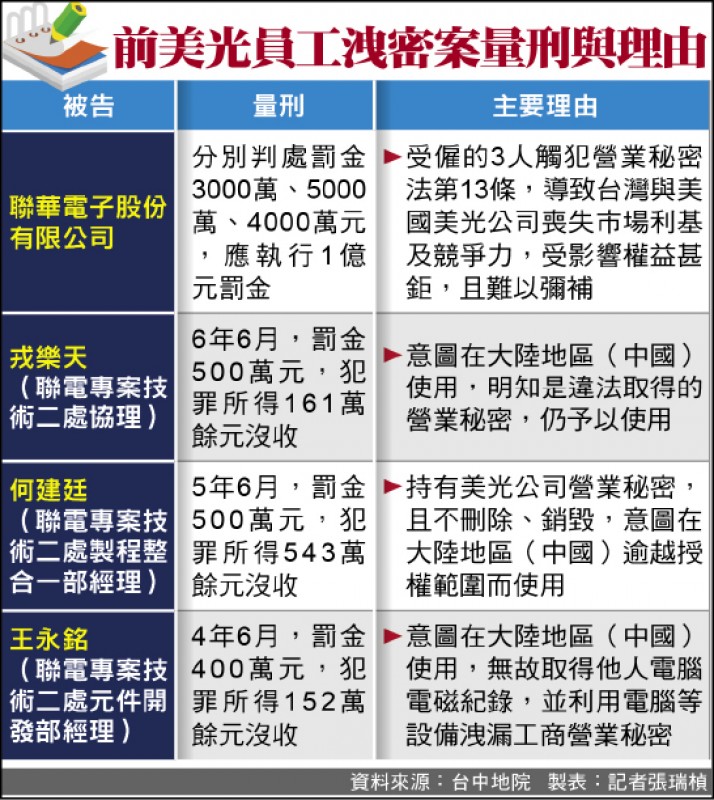

美光起诉联电窃取商业机密一案进行了宣判:联电被罚1亿新台币、三名员工判刑。此次台湾法院宣判的正是此前美光于2017年9月在台湾提起的针对联电及其相关员工的诉讼,而此次联电在台湾的败诉,或也将为美光在美国针对联电和晋华的诉讼带来不利影响。(CN Beta, My Drivers, TechNews, UDN, LTN, Focus Taiwan)

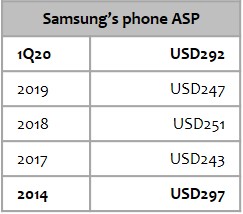

据Strategy Analytics,得益于可折叠手机以及旗舰手机的需求旺盛,三星电子1Q20智能手机的平均售价 (ASP) 创下6年来新高。全球最大的智能手机制造商三星在1-3月期间的智能手机平均售价为292美元,比2019年同期增长8.5%,环比增长20.7%。(CN Beta, Korea Herald, Jiemian, YNA)

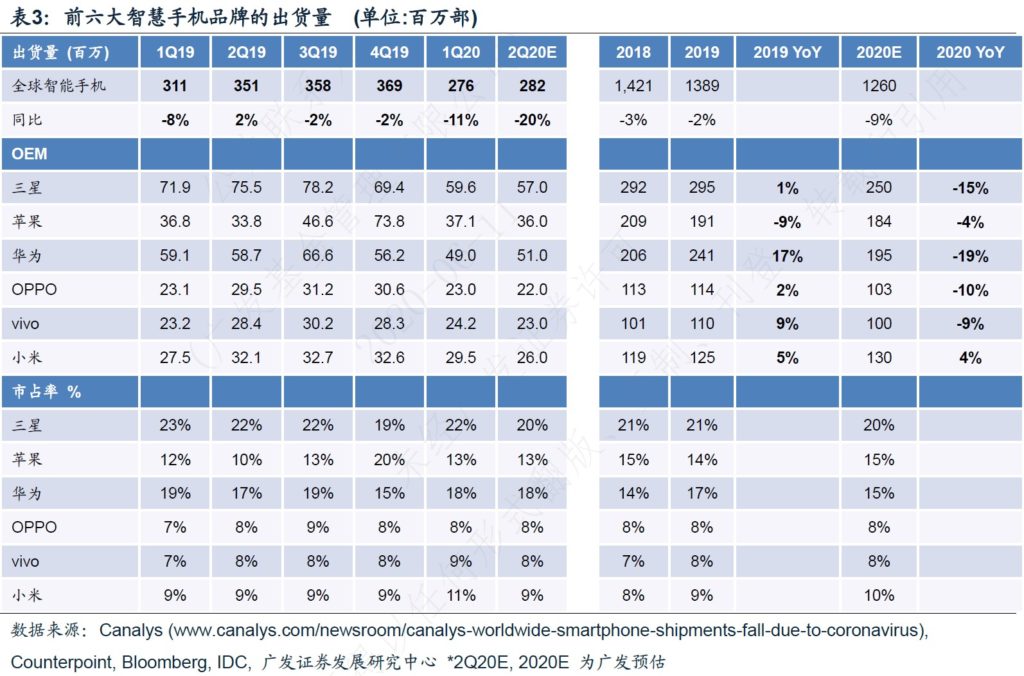

广发证券维持整体智能手机市场的和各大品牌的的出货量预测,整体2020年行业预期同比下滑9%,与台积电的观点相近 (下滑高个位数),然较市场预期 (下滑10-15%) 乐观。广发证券认为出货量的下修趋势已经趋缓,即便2020年5-6月份中国大陆需求较弱,然行业呈现持续筑底,主要动力为5G手机零售价下沉,海外线下店陆续重启和新机推出的题材将为后续的驱动力。(GF Securities report)

vivo V19 Neo在菲律宾发布 – 6.44寸FHD+ Super AMOLED打孔屏,高通骁龙675,后置四摄4800万-800万超广角-200万微距-200万景深+前置3200万,8+128GB,Android 10.0,屏下指纹,4500毫安18瓦,17999比索 (369美元)。(vivo, GSM Arena, Walastech)

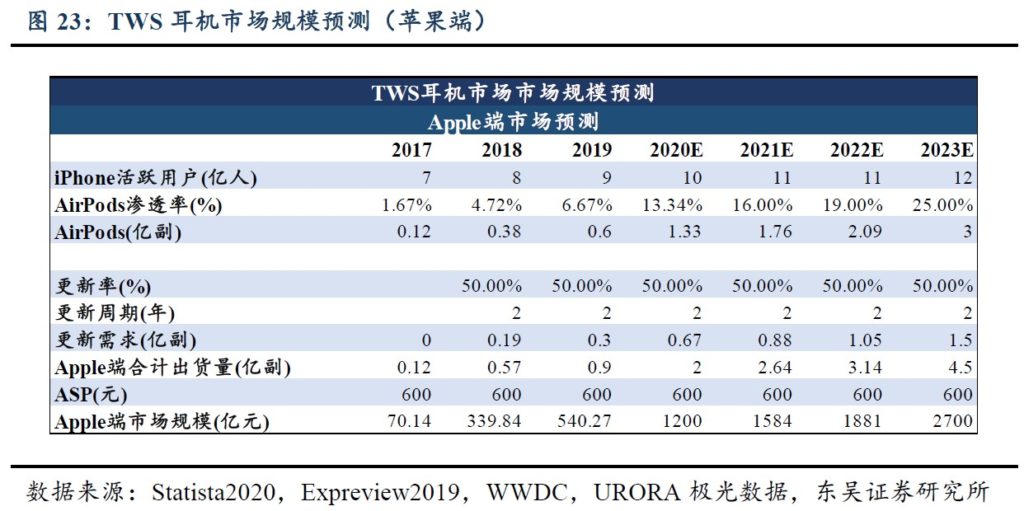

根据苹果AirPods出货量来看,AirPods出货量增速与体量正在向iPhone看齐,目前AirPods渗透率于iPhone用户不过10%,东吴证券认为未来还有很大提升空间。非苹果TWS耳机也在急速追赶,近来市面上非苹果TWS耳机也逐渐攻克技术难关并且攻占中低端TWS耳机市场,但目前渗透率也不及AirPods的50%。因此东吴证券认为TWS耳机市场需求仍有较大空间并用渗透率预期进行预测,结果显示至2023年全球TWS耳机出货量将破10亿大关,整体市场将突破3,500亿元。(Soochow Securities report)

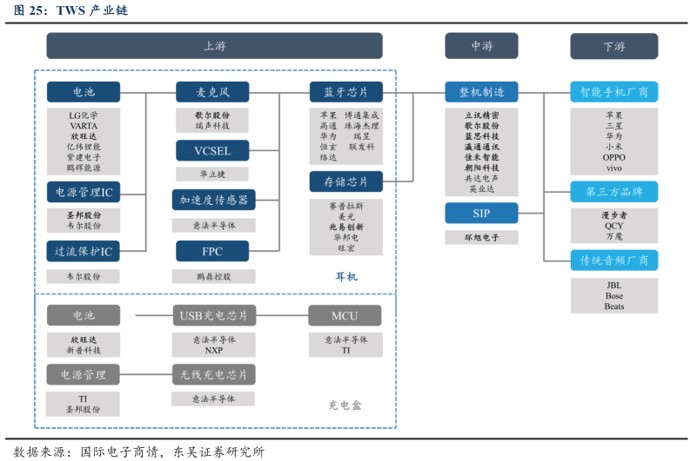

TWS产业链主要包括上游元器件供应商、中游整机制造商以及下游的终端品牌厂商。其中,上游元器件主要有电池、电源管理IC、麦克风、FPC、蓝牙芯片和存储芯片等;整机制造商以具备声学精密组件加工能力的OEM / ODM厂商为主;下游终端品牌厂商主要包括智能手机厂商、传统音频厂商和第三方品牌厂商等。(Soochow Securities report)

类似于TWS整机,东吴证券将TWS的ODM / OEM厂商分为两类,一是传统的电声产品ODM / OEM厂,二是追随大客户横向拓展至TWS 组装领域的精密制造平台型公司。(Soochow Securities report)

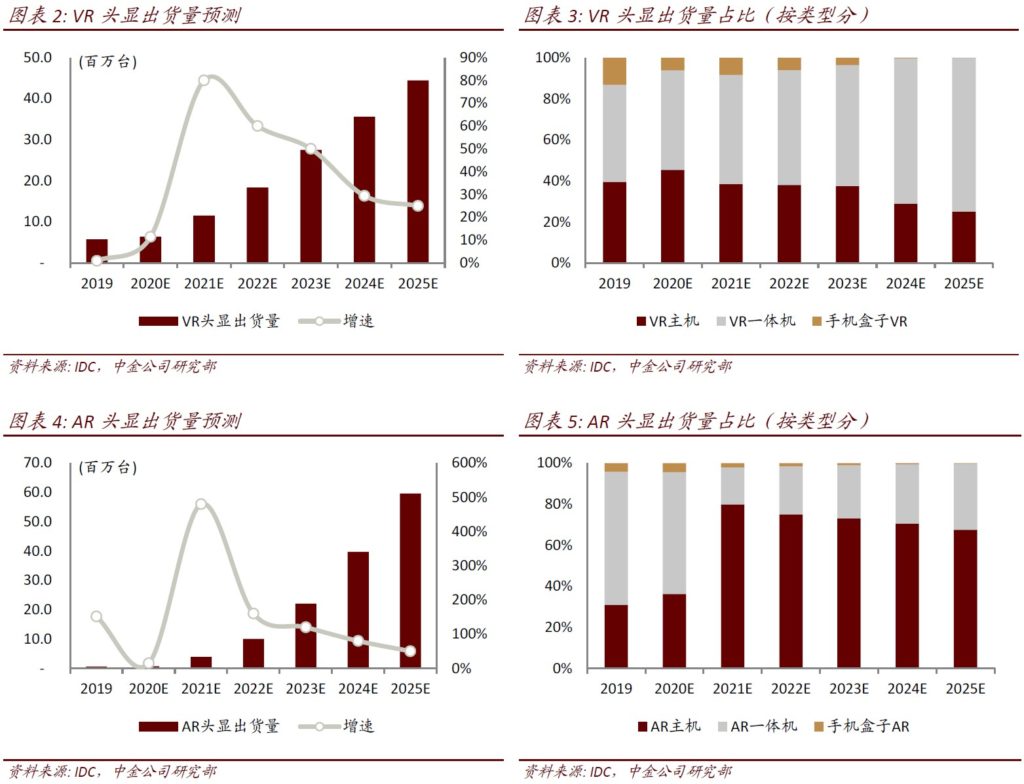

中金公司预测2020 / 2021年虚拟现实 (virtual reality, VR ) 出货量分别为637 / 1,147万部,同比增长11% / 80%。 中金公司预测2025年,VR头显出货量将达到4,451万部,2020-2025年CAGR达到48%。中金公司预测2020 / 2021年增强现实 (augmented reality, AR) 头显出货量分别为69 / 386万部,同比增长15% / 480%。预计2025年AR头显出货量将达到5,968万部,2020-2025年CAGR达到146%。(CICC report)

如何获取您引用的报告? 有些报告不能获取。